Пост-релиз по итогам Круглого стола «Каустическая сода 2017». Организатор – CREON Energy

Стабильная работа «Саянскхимпласта» вернула российский рынок каустической соды к его привычному профицитному состоянию – предложение опять превысило спрос. Потребители логично ожидали снижения внутренней стоимости продукта, однако по факту этого не произошло. В этой связи для игроков рынка становится все актуальнее вопрос – как формируется ценовая политика производителей, и чего ждать в дальнейшем?

Круглый стол «Каустическая сода 2017», организованный CREON Energy, прошел в Москве 28 апреля. Стратегическим партнером мероприятия выступило агентство «Коммуникации», поддержку оказало НП «Объединение вагоностроителей».

«С производством все более или менее понятно, теперь надо определиться, кому и почем продавать продукт. Украинский рынок для нас закрыт, перезапуск «Карпатнефтехима» поставит точку в этом вопросе, - говорит генеральный директор CREON Energy Санджар Тургунов. – Очевидно, что структура экспортных поставок меняется и будет продолжать меняться. И конечно, предлагаю обсудить ценообразование – эта тема из года в год остается актуальной для рынка каустика».

Немного статистики

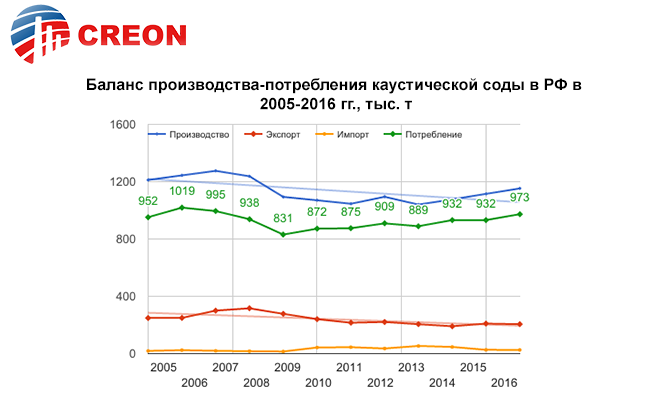

По итогам 2016 г. производство каустической соды в РФ составило 1,153 тыс. т, это на 3.4% выше показателя 2015 г. Как сообщила директор департамента аналитики Группы CREON Лола Огрель, из этого объема диафрагменным методом выпущено 38.3%, ртутным - 32.7%, мембранным - 29%. Докладчик подчеркнула, что структура мощностей по способу производства постепенно меняется - все больше предприятий переходит на мембранную технологию.

Средняя загрузка мощностей по итогам прошедшего года составила 79.4%. При этом три завода - волгоградский «Каустик», новочебоксарский «Химпром» и «РусВинил» - работали с предельной загрузкой. Лидером по объему производства с долей 20.4% стал «Каустик» (Волгоград), за ним с показателем 18.9% идет «РусВинил», далее – «БСК»(17.7%).

Докладчик подчеркнула, что твердый каустик в России сейчас выпускают только два предприятия: волгоградский «Каустик» производит гранулированный продукт, «БСК» - чешуированный гидроксид натрия.

Основными поставщиками каустика для отечественных потребителей в 2016 г. являлись «РусВинил» и «БСК», которые заняли, соответственно, 21% и 19% российского рынка.

Потребление каустической соды в России по итогам текущего года может выйти на уровень 2006 г., когда оно достигло своего пика и превысило 1 млн т. Эксперт отметила, что в России объем потребления каустика на душу населения составляет всего 7 кг, тогда как в Европе он превышает 50 кг (т.е. 9.53 млн т/год).

В целом потребности российской промышленности в каустической соде к 2025 г. могут вырасти на 80-100 тыс. т и достигнуть 1.1 млн т, если не будет найдено альтернативных способов использования каустика. При этом производство в среднесрочной перспективе будет расти опережающими темпами. Лола Огрель подчеркнула: сейчас сбалансированность спроса и предложения регулируется экспортом, но существует реальная опасность сокращения поставок нашим постоянным партнерам из-за появления на постсоветском пространстве новых производителей каустика.

Что касается экспорта, то в прошлом году за рубеж было отправлено 205.4 тыс. т, в основном это жидкая каустическая сода. Несмотря на то, что объем твердого каустика для иностранных потребителей в три раза меньше, чем жидкого, он является более экспортоориентированной продукцией: доля экспорта твердого каустика в общем объеме его производства в 2016 г. составила 50.3%, тогда как для жидкой продукции этот показатель был на уровне 12.6%.

Сейчас основной объем поставок за рубеж приходится на долю волгоградского «Каустика»: в 2015-2016 гг. 70% продукта было экспортировано именно этой компанией.

Тем не менее, импорт тоже присутствует, и это в большинстве своем твердый каустик китайского производства. По итогам прошлого года общий объем импорта зафиксирован на уровне 25.9 тыс. т. Это минимальное значение за последние семь лет.

Перспективной для экспорта российского каустика страной является Финляндия – при потреблении 400 тыс. т/год собственное производство составляет только 100 тыс. т. Как рассказал директор Berner Oy Арто Маниннен, основной спрос на каустическую соду продиктован большим количеством ЦБК. И если нужно покрывать дефицит, то почему бы не российским продуктом?

Что почем?

Так как же формируются цены на каустическую соду на российском рынке, и главное – ждать ли перемен? По мнению ведущего аналитика рынков хлорщелочной продукции ИА «Хим-Курьер» Анатолия Авина, изменения неизбежны, причем в лучшую сторону. И наиболее подходящий путь для внедрения прозрачного ценообразования на рынке каустика – продажа по формуле. В данный момент она не всегда является понятной для потребителей, при этом производители претензии к своей ценовой политике отвергают, продолжая работать на основе долгосрочных договоров.

Среди других возможных вариантов получения прозрачной цены Анатолий Авин назвал декларирование каждым производителем котировки с прозрачным механизмом изменения цены и использование электронной торговой площадки. Однако оба они проигрывают формульной цене.

На вопрос, по какой формуле рассчитывать цену, докладчик предложил три варианта: цену на спотовом рынке, внешнюю котировку или котировку твердого каустика. Под ценой на спотовом рынке он понимает цену мелкооптового сегмента, внешняя котировка – это FOB Черное море/Средиземное море.

Что же даст прозрачное ценообразование рынку? Как говорит Анатолий Авин, «это позволит более оперативно реагировать на рыночные изменения, сформировать более доверительные долгосрочные отношения между потребителем и производителем. Кроме того, исчезнут периодически возникающие вопросы со стороны ФАС».

Тем не менее, сейчас на российском рынке по формуле никто не работает – игроки предпочитают «узаконить отношения» долгосрочным контрактом и таким образом прописать цену как минимум на год вперед.

«У нас формулы нет, и пока ни один потребитель не говорил нам о желании привязаться к каким-то внешним котировкам, - говорит директор по продажам «Саянскхимпласта» Андрей Филев. – В основном всем интересно иметь стабильную цену в рамках года, чтобы понимать себестоимость и рассчитывать цену конечного продукта и его маржинальность. Что касается формулы – иногда бывает так, что полгода она работает в одну сторону, полгода – в другую. В итоге партнеры расходятся недовольные друг другом».

В Финляндии же, говорит Арто Маниннен, продажа каустической соды осуществляется как раз по формульной цене: ориентиром служит европейский индекс IHS, к нему привязаны все внутренние контракты.

«КуйбышевАзот» является крупным российским потребителем каустика и работает как по прямым договорам, так и с крупными трейдерами, рассказал заместитель начальника УМТС Сергей Орехов. Производитель либо трейдер назначают цену, она обсуждается, но если и удается ее снизить, то незначительно. Производители, в отличие от трейдеров, отличаются большей гибкостью в вопросе ценообразования.

Комментируя нынешнюю цену каустика на российском рынке, Андрей Филев назвал ее несправедливой для производителей: «В воздухе витает мысль, что цена завышена. Я с этим не согласен. Почему к каустической соде относятся как к побочному продукту производства? Это такой же товарный продукт со своей себестоимостью, как и любой другой. В свое время каустик даже называли «голубой кровью химической промышленности».

На вопрос о разнице в ценах у российских производителей представитель «Саянскхимпласта» ответил коротко и однозначно: «Все дело в логистике».

«В плане ценообразования упрекать производителей ни в коем случае нельзя, - считает Олег Кульша, начальник управления сухой химической продукции «Белхима». – Крупные производители должны и будут договариваться напрямую. А вообще в отношении цен все сейчас ориентируются на китайцев».

Обсуждая состояние рынка каустической соды, участники конференции затронули и тему хлорной промышленности. По словам Анатолия Авина, ежемесячный объем производства хлора в РФ сейчас составляет около 100 тыс. т, отгрузки – до 10 тыс. т, все остальное – собственное потребление заводов. Есть ли баланс на этом рынке? Андрей Филев говорит, что нет: «Мы сейчас наблюдаем затоваривание хлором на складах производителей. Остатки настолько велики, что предприятия могут снизить темпы выпуска. Это, в свою очередь, вызовет снижение объемов производства каустической соды».

Мы едем, едем, едем…

Игроки рынка единодушно признают – транспортной составляющей при формировании цены отводится важнейшая роль. «Теоретически мы можем возить нашу продукцию и в европейскую часть России, но на сегодня мы ограничены подвижным составом, - сетует Андрей Филев. – Он выбывает с катастрофической скоростью».

Его слова подтверждает директор по маркетингу НПК «Объединенная Вагонная Компания» Нина Борисенко: «На сегодня средний возраст парка – 23 года. Пик выбытия, по нашим данным, придется на текущий год и составит 305 вагонов. Еще списанию подлежит 237 единиц в следующем году».

На данный момент больше половины парка составляют цистерны с котлом из черной стали (58%), на биметаллические приходится 22%, на цистерны из нержавейки – 20%.

Что касается структуры парка по производителям, то бОльшая часть цистерн - производства «Азовобщемаш» (свыше 60%). НПК «ОВК» в данном сегменте занимает пока 9%, однако, говорит Нина Борисенко, преимущества вагонов нового поколения открывают широкие перспективы на рынке. В частности, модель 15-6900 для перевозки химических грузов (в том числе каустика) отличается повышенной - до 73 т - грузоподъемностью и наличием теплоизоляции. Средняя погрузка в цистерны данного вида – на 5 т выше, чем у аналогов. Теплоизоляция же позволяет сохранить груз в жидком состоянии при отрицательных температурах окружающей среды, а также существенно сократить затраты и время на разогрев. Кроме того, реализованные в конструкции вагона технические решения позволяют значительно упростить монтаж и демонтаж теплоизоляции при проведении плановых видов ремонта.

На вагоностроительном предприятии «ТихвинХимМаш» (входит в НПК «ОВК») также разработана цистерна модели 15-6900-01 с котлом из нержавеющей стали. Ее технические характеристики позволяют увеличить погрузку на 9 т и перевозить широкую номенклатуру химических грузов - натрия гидроксид, бутилацетат, азотную кислоту, этиленгликоль, формалин и др.

Кому добавки?

Помимо возобновления производства каустической соды в Саянске, в течение этого года ожидается запуск «Карпатнефтехима». О возможных для рынка последствиях рассказал независимый эксперт Алексей Ёшин. По его словам, это вызовет рост предложения в Средиземноморье и других экспортных направлениях, т.к. внутренние потребности Украины будут полностью удовлетворены. Чего ждать нам? «Прежде всего, вырастет конкуренция на экспортных рынках, - говорит г-н Ёшин. – Также у российских производителей снизятся объемы экспорта, начнет расти профицит. Все это, несомненно, приведет к ценовому демпингу».

Эксперт считает, что при таком развитии событий имеет смысл запустить реализацию каустика через электронную торговую площадку. Это позволит избежать ценовых спекуляций, получить истинно рыночные цены и внедрить систему по управлению ценовыми рисками.

Несомненно, реализация продукта на ЭТП – это шаг вперед для любой отрасли. Но нужно ли это рынку каустической соды сейчас? Как показала дискуссия, пока ни производители, ни потребители не видят в этом очевидной выгоды для себя. «Участие в торгах – это добрая воля каждого производителя, - говорит Андрей Филев. – При этом мы понимаем, что крупные потребители на ЭТП, скорее всего, не пойдут, это риск. Вот представьте: на рынке что-то происходит, и возникает дисбаланс. Конечно, мы в первую очередь будем закрывать наши прямые контракты».

Алексей Ёшин возражает: «Но ведь производители продают по прямым договорам не 100% продукции. Почему бы часть остатки не реализовывать на торгах? Например, 5% от общего объема производства».

«Пока разговоры о вариантах ценообразования носят теоретический характер, но уже в ближайшем будущем ситуация поменяется, - резюмирует Санджар Тургунов. – На профицитном рынке ценовая политика производителей рано или поздно привлечет внимание регулятора, прежде всего ФАС. А поскольку единственным индикатором, приемлемым для антимонопольщиков, является биржевая цена, игрокам рынка уже сейчас стоит задуматься».