Пост-релиз конференции «ПЭТФ 2017». Организатор – INVENTRA в составе Группы CREON

Российский рынок ПЭТФ, еще недавно взбудораженный угрозой запрета пива в ПЭТ-таре, успокоился и даже «устаканился». Лобби «антипэтовцев» оказалось не всесильно: вместо полного запрета мы получили лишь ограничения, что по сути является меньшим из зол. И хотя общее потребление полиэтилентерефталата в РФ немного снизилось, бутылочный сегмент все равно остается одним из ключевых.

Компания INVENTRA 16 февраля провела Тринадцатую международную конференцию «ПЭТФ 2017». Партнерами мероприятия выступили Polymetrix, Uhde Inventa-Fischer, Starlinger Viscotec, MAAG Automatik, Erema и Moretto; поддержку оказали Nordson, DAK Americas и PETplanet. Информационный спонсор конференции – журнал «Полимерные материалы».

«Рынок ПЭТФ в России неплохо себя чувствует, и уже сейчас мы четко видим его перспективы, - приветствовал участников мероприятия управляющий директор Группы CREON Сергей Столяров. – Прежде всего, это развитие новых сегментов переработки – пленочного и волоконного. Это станет возможным после запуска отечественных предприятий, я имею в виду Ивановский полиэфирный комплекс и «СафПэт». Завод ПЭТ-пленок «Сибура» в Твери уже работает, и его продукция востребована на рынке. Так что отрасли есть куда расти и развиваться».

Немного цифр

Открыл конференцию обзорный доклад по мировому рынку ПЭТФ, с которым выступила консультант PCI Wood Mackenzie Хелен МакГиу. По итогам 2016 г. мировое потребление этого полимера составило 21.4 млн т, это на 4.7% выше показателя, зафиксированного годом ранее. Прогноз на 2017 г. предусматривает дальнейший рост, ожидается, что он составит около 5.3%.

Подводя итоги прошедшего года, эксперт отметила, что в региональном разрезе лидером по потреблению являются страны АТР (39%). За ними следуют США (19.4%) и западноевропейские страны (15%).

В структуре потребления лидерами в 2016 г. стали бутилированная вода (28.9%) и безалкогольные напитки (28.6%), на третьем месте – остальные напитки, в т.ч. слабоалкогольные. Г-жа МакГиу ожидает, что в текущем году подобная расстановка сил сохранится. К 2020 г., говорит эксперт, мировой спрос на ПЭТФ достигнет 26 млн т, основной рост произойдет за счет Индии и азиатских стран. Что касается сегментов потребления, расти будут новые сектора.

Увеличение спроса будет компенсироваться соответствующим ростом мощностей: только за текущий год они прибавят 2 млн т, бОльшая часть прироста будет обеспечена Китаем (который и так уже является мировым лидером по производству ПЭТФ).

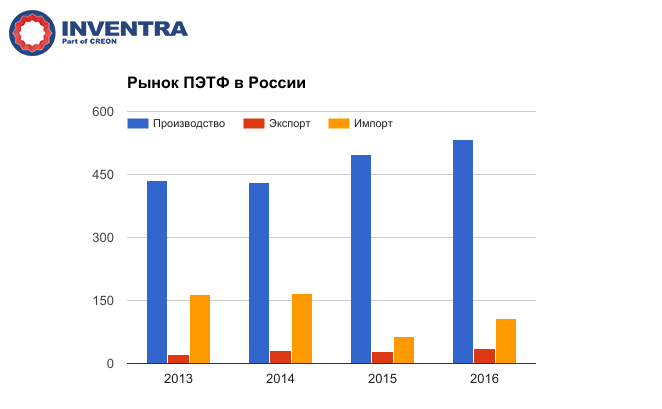

В России по итогам 2016 г. было произведено 534 тыс. т ПЭТФ (на 7% больше, чем годом ранее), импорт составил 108 тыс. т, экспорт - 36 тыс. т. Такие данные сообщил почетный президент «АРПЭТ» Виктор Керницкий. Ведущим производителем он назвал «Полиэф» (40%), за ним следуют «Алко-Нафта» (29%), «Сенеж» (17%) и «Сибур-ПЭТФ» (14%).

Одним из основных сегментов потребления ПЭТФ в России является розлив воды и напитков. И если в отношении слабого алкоголя было в итоге реализовано компромиссное решение, то бутилированная вода этими рамками не ограничена. Однако в последние годы ее потребление растет незначительно, соответственно, не сильно вырос и спрос на ПЭТ-тару. Если в России человек в среднем ежегодно выпивает только 39 л бутилированной воды, то в Евросоюзе этот показатель - более 100 л. Тем не менее, это перспективный сегмент.

Виктор Керницкий перечислил основные проблемы российского рынка ПЭТФ: это и падение покупательской способности населения; и попытки дальнейшего ограничения объема ПЭТ-тары для слабоалкогольных напитков; и возможный запрет пластиковых изделий в особо охраняемых природных территориях; и обсуждаемое введение акциза на «газировку»; и новый виток лоббирования использования биоразлагаемых полимеров взамен традиционных.

Последнюю тему эксперт прокомментировал более подробно: «Биополимеры – это не альтернатива традиционной упаковке, а дополнение к ней. Не будем забывать, что у них есть ряд недостатков: дефицит исходного сырья, использование ценных сельхозпродуктов, сложности сортировки и рециклинга».

Отдельно участники конференций обсудили российский рынок ПЭТ-листов – молодой, но перспективный. По итогам 2016 г. его объем составил 2.9 тыс. т, из них на импорт пришлось 0.4 тыс. т, сообщил Марсель Ханукаев, заместитель генерального директора по продажам «СафПласт». Ежегодный прирост рынка он оценил в 6% (до кризиса этот показатель был выше - около 7-9%, в дальнейшем темпы замедлились, незначительный рост можно связывать лишь с заменой на ПЭТФ других, более дорогих, пластиков, например, поликарбонат и оргстекло).

«СафПласт» является ведущим производителем в сегменте ПЭТ-листов (55% рынка по итогам 2016 г.), за ним следует «Лада-лист» (29%).

За последние три года структура рынка ПЭТ-листов существенно изменилась: доля ПЭТ-А выросла с 53% до 87%, а доля ПЭТ-Г сократилась почти в четыре раза (до 11%).

Три богатыря

Российские переработчики ПЭТФ вот уже несколько лет находятся в ожидании - анонсированные новые проекты с разной степенью успешности реализуются и должны наполнить рынок новым доступным сырьем. Сами компании уверяют, что запуски производств не за горами. А игроки рынка пытаются оценить реалистичность этих обещаний.

В 2016 г. объем рынка нетканых материалов с содержанием полиэфирных волокон в РФ составил 215 тыс. т. Как рассказал коммерческий директор «Ивановского полиэфирного комплекса» Игорь Сабаев, спрос на полиэфирное волокно растет (+12.5% за последний год), однако доля импорта все еще подавляюще велика (более 60%). В этой связи запуск отечественного производства волокна имеет особое значение. Мощность нового предприятия составит около 175 тыс. т полиэфирного волокна различного ассортимента и до 30 тыс. т текстильного ПЭТФ-гранулята. Запуск ожидается в первом квартале 2020 г., капитальные вложения оцениваются в 354 млн евро.

В декабре 2016 г. проект был одобрен Наблюдательным советом Внешэкономбанка, следующие этапы - заключение кредитных соглашений и открытие финансирования, поставка оборудования, строительно-монтажные и пусконаладочные работы, а затем - гарантийные испытания и достижение проектной мощности.

Потребности комплекса в ТФК Игорь Сабаев оценил в 155 тыс. т/год, по МЭГ это 65 тыс. т/год. Потенциальные поставщики моноэтиленгликоля – «Сибур Холдинг» и «Нижнекамскнефтехим». Что касается ТФК, то до появления на российском рынке дополнительных, свободных объемов отечественного сырья планируются закупки по импорту.

Докладчик отметил, что проектирование предприятия осуществлялось российскими организациями в полном соответствии с нормами и правилами проектирования, действующими в Российской Федерации. Получено положительное заключение Главгосэкспертизы на проектную документацию и результаты инженерных изысканий, которые в т. ч. содержат природоохранный раздел и разделы промышленной, противопожарной и прочей безопасности. Международной компанией «Мотт Макдональд» разработано экологическое обоснование (ОВОСС) по российским и международным стандартам IFC и OECD, согласно которому при эксплуатации комплекса ПЭТФ исключается возможность образования залповых выбросов загрязняющих веществ.

До запуска предприятия остается три года, и все актуальнее становится кадровый вопрос. Игорь Сабаев утверждает, что проблема будет решена: «Разработаны структура персонала и штатное расписание. Людей планируем привлекать постепенно, по мере строительства. Подбор основного производственного персонала начнется в конце 2018 г.».

Положительное заключение Главгосэкспертизы к маю 2017 г. рассчитывает получить и проект «СафПэт». Как рассказал генеральный директор Асхат Батталов, это станет важной вехой на пути реализации проекта. Следующим шагом будет оформление разрешения на строительство.

«СафПэт» - это импортозамещающий проект на территории Татарстана, предполагает производство ТФК (мощность 210 тыс. т/год) и далее бутылочного ПЭТФ (250 тыс. т/год). Возможен вариант перенастройки предприятия на 200 тыс. т пищевого бутылочного ПЭТФ, 87.5 тыс. т волоконного и 25 тыс. т пленочного ПЭТФ соответственно.

Запуск производства планируется в 2020 г., поставщиками сырья станут «Нижнекамскнефтехим» и «ТАНЕКО».

На данный момент решается вопрос с закупкой оборудования, причем компания воплощает принцип «раздельных поставок». Таким образом, ключевое оборудование будет иностранного производства, вспомогательное может быть и российским. По словам Асхата Батталова, предложения в адрес компании уже начали поступать.

Промышленный комплекс «Этана», говорит первый заместитель гендиректора Антон Юртаев, кардинально изменит расстановку сил на продовольственном рынке Кабардино-Балкарии: «Сейчас в регионе сложилась печальная ситуация: выращивается огромное количество сельскохозяйственной продукции, но ее не во что упаковать для продажи в другие регионы и даже страны. Запуск предприятия эту проблему должен решить, мы станет одновременно и производителем ПЭТФ, и его переработчиком. В этой связи себестоимость готовой продукции снизится кратно».

По словам представителя компании, комплекс будет выпускать бутилированную воду и другие виды пищевой продукции. Расфасованные овощи и вода ориентировочно будут экспортироваться в Китай.

Прогнозируемая мощность завода по ТФК - 1 млн т/год, по ПЭТФ - 1.5 млн т/год. Сейчас завершено создание инфраструктуры площадки, и уже в этом году начнется активная стадия строительства предприятия. Антон Юртаев заявил, что пуск первой очереди комплекса завода ожидается в 2019 г., линия переработки будет запущена одновременно с линией производства.

А что сейчас?

Слушая потенциальных производителей, их реальные коллеги многозначительно молчат: вопросы технологий, оборудования и потребителей для них давно решены, сейчас на первом месте – развитие. Как рассказал генеральный директор «Сенежа» Максим Тюрин, с прошлого года завод увеличил производительность до 320 т/сутки (при проектной в 250). План на 2017 г. – 112 тыс. т. На данный момент компания выбрала позицию ввода новых марок, например, ПЭТФ для кегов. По словам г-на Тюрина, потребители уже поняли все преимущества пластиковой тары: в отличие от алюминиевой, она одноразовая и просто-напросто сдается в переработку (у «Сенежа» этим занимается отдельное подразделение – «Пларус»).

«У нас нет «нефтяного хвоста», нет скважины, - говорит Максим Тюрин. – Если на рынок придут коллеги из Татарстана, нам станет гораздо сложнее. Но решение у нас уже есть – придется верикально проинтегрироваться, тогда «Сенежа» на свободном рынке уже не будет».

О перспективах новых проектов гендиректор подмосковного предприятия высказался очень осторожно: «Если говорить об «Этане», то строительство завода за два года – это иллюзия. Да, коллеги из Uhde поставят оборудование, смонтируют его. Еще пару лет потребуется чтобы выйти на качество. И это если в проекте не было никакой ошибки».

«У нас мощность в два раза выше, чем у «Сенежа», поэтому и выпуском спецмарок заниматься сложнее, - заявляет технический директор «Алко-Нафты» Николай Пирог. – Сейчас есть план выйти на 600 т/сутки. Согласен, что с появлением новых производителей ПЭТФ ситуация на рынке осложнится. За 3-4 года, оставшиеся до пуска новых предприятий, Россия не сможет пропорционально нарастить потребление. Выжить сможет тот, у кого дешевле процессинг. Вот мы расположены в анклаве. Казалось бы, делай ПЭТФ и отправляй в Европу, чего уж проще. А по факту Европа защищается от нас пошлинами».

От пошлин разговор перешел к главному вопросу любого производителя – где маржа? По словам коммерческого директора «Экополимеров» Романа Чигира, в сегменте ПЭТФ важно найти оптимальное соотношение спотовых продаж и контрактных: «На этот год мы законтрактовались больше, чем в 2016 г. Спот должен присутствовать обязательно, это наш заработок».

«Спот – заработок, а контракт – чтобы штаны не падали?» - не удержался от ехидства Санджар Тургунов, генеральный директор CREON Energy.

«Контракт – это гарантированный объем продаж. А в зависимости от колебаний рынка на споте можно очень хорошо зарабатывать», - парирует Роман Чигир.

В дискуссию вступил заместитель гендиректора «Белнефтехим-РОС» Виктор Афанасенко: «В ходе дискуссии в адрес белорусского производителя ПЭТФ было озвучено предположение в демпинге на территории России. Так вот, эти обвинения беспочвенны. Цены на белорусский ПЭТФ на российском рынке не отличаются от текущих спотовых цен российских производителей. А тот факт, что рынок РФ для нас маржинальный, мы не отрицаем».

Один из ведущих российских производителей полиэтилентерефталата – «Сибур» - направил на конференцию представителя, однако он воздержался от каких бы то ни было комментариев. Между тем участники мероприятия не могли не обсудить роль «Сибура» в ПЭТФ-индустрии. «У меня есть новости, - сообщил председатель совета директоров компании «АльфаТехФорм»Валерий Юрьев. – Предполагается, что в 2018 г. «Сибур» на четыре месяца остановит производство ТФК на модернизацию. При этом по ПЭТФ у компании двухгодичные контракты на 220 тыс. т/год. Вопрос: как с учетом этой остановки они будут обеспечиваться? «Сибур» утверждает, что ТФК будет закупаться по импорту. Но в любом случае рынок обеспокоен. Отсюда делаем вывод, что резко возрастет роль «Могилевхимволокна». Однако и он, скорее всего, в следующем году начнет переход с бутылочного ПЭТФ на волоконный. Конечно, к 2020 г. нам обещают запуск наших новых предприятий. Но до этого времени еще надо дожить».

Продолжая разговор о «Сибуре», участники конференции отметили его роль в сегменте пленочного ПЭТФ: в прошлом году он выпустил 8 тыс. т продукта, переработку которой осуществил «Ретал». По словам директора калужского филиала «Ретала» Кирилла Неретина, сибуровский ПЭТФ полностью устаивает компанию по качеству. В планах на 2017 г. – переработка 9 тыс. т сырья.

Общий объем российского рынка ПЭТ-пленки г-н Неретин оценил в 32-33 тыс. т/год, ежегодный рост составляет 3-4%. Доля «Ретала» при этом составляет около 12 тыс. т. Компания всерьез задумывается об установке второй линии БОПЭТ-пленки, однако инициатива упирается в демпинг индийских компаний. «Если российские производители не получат никаких преференций, то в ближайшее время инвестиций в эту отрасль ждать не стоит», - заключил Кирилл Неретин.

Дело техники

Uhde Inventa-Fischer уже довольно давно работает в России, среди реализованных проектов по ПЭТФ – инжиниринг на таких предприятиях, как «Сенеж» и «Алко-Нафта». Недавно компания стала генеральным поставщиком основного технологического оборудования и для Ивановского полиэфирного комплекса. Контракт на поставку оборудования, шеф-монтаж и сервисное обслуживание был подписан в декабре 2016 г., рассказал вице-президент по продажам Стефан Бартц.

Компания предлагает двухреакторную технологию поликонденсации, которая позволяет сократить затраты производителей полиэфиров. Мощность одной линии, как правило, составляет 1.2 тыс. т/день, преимуществом технологического процесса являются низкие энергетические затраты.

О применении подводного гранулирования в производстве ПЭТФ рассказал региональный менеджер по продажам Nordson BKG Вячеслав Машке. Оно основано на эффекте, когда горячий расплав полимера, выходя из отверстия фильеры, срезается непосредственно в воде. В результате образуются характерные для этого вида гранулирования сферические гранулы.

Nordson BKG разработала технологию CrystallCut®, которая дополнена узлом кристаллизации. Особенностью запатентованной технологии CrystallCut® является отсутствие дополнительных энергетических затрат для процесса кристаллизации ПЭТ-гранул. Эксперт отметил, что технология успешно используется также для вторичной переработки ПЭТФ.

Прямую кристаллизацию предлагает своим потребителям и Maag Automatik. О технологии CC- PET® рассказал менеджер по сбыту Ральф Херберт. Ее преимущества – это широкий спектр вязкости, непрерывное производство, энергосбережение и компактная конструкция. Помимо этого, компания разработала собственную систему подводного гранулирования SPHERO®.

Решения по влагопоглощению для подготовки ПЭТФ представил Павел Андрущук, руководитель отдела продаж по региону Евразия компании Moretto. По его словам, в процессе сушки ПЭТФ зачастую не выдерживается требуемое время (так, шесть часов вполне могут превратиться в три с половиной). Разработанная компанией технология OTX таких сбоев не дает: из шести запрошенных часов шесть и выдерживается. Оптимизируется поток материала, достигается постоянство обработки с высокой энергоэффективностью.

Хорошая погода

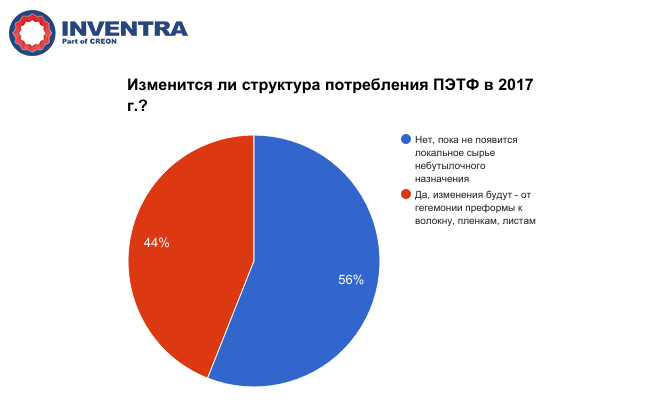

Эксперты отрасли однозначно сходятся во мнении, что структура потребления ПЭТФ будет смещаться в сторону текстиля, ПЭТ-волокна и пленочного ПЭТ. Несмотря на это, производство пищевой тары из ПЭТФ останется крупнейшим сегментом потребления в нашей стране в обозримом будущем. Это подтверждается и проведенным на конференции голосованием:

На данный момент прогнозы по сегменту - сдержанно-оптимистические, тем не менее, существует ряд потенциальных угроз. Среди них можно выделить отсутствие государственной поддержки и нормативного регулирования, кампанию по дискредитации ПЭТ-упаковки в России, снижение покупательской активности населения и высокую стоимость сырья. Примечательно, что именно первые три угрозы были признаны участниками конференции наиболее опасными:

В прошлом году увеличению потребления ПЭТ-упаковки способствовала хорошая погода в теплое время года и, следовательно, рост спроса на воду и прохладительные напитки в ПЭТ-таре. Остается надеяться, что хорошая погода на рынке ПЭТФ будет и в этом году.