Пост-релиз конференции «Полимеры в упаковке 2016». Организатор – компания INVENTRA в составе Группы CREON

Полимерная упаковка на фоне других отраслей экономики демонстрирует уверенный рост. Своему привилегированному положению упаковочная индустрия обязана санкциям и их последствиям: бурному развитию рынка российского продовольствия и импортозамещению во многих отраслях промышленности. Дополнительные объемы отечественной продукции потребовалось срочно во что-то упаковывать, а импортным товарам из-за высокого валютного курса - искать альтернативу на месте. В результате упаковка поднялась, но чтобы удержаться, ей нужны дополнительные стимулы к развитию.

Одиннадцатая международная конференция «Полимеры в упаковке 2016», организованная компанией INVENTRA (Группа CREON), состоялась в Москве 17 июня. Конференция прошла при поддержке компании Reifenhäuser Blown Film GmbH, информационным спонсором выступил журнал «Полимерные материалы».

«Насколько эффект от продуктовых санкций и слабого рубля окажется длительным? Что будет, если санкции отменят? Не окажется ли так, что упакованные импортные товары вновь станут привлекательными для российского рынка?» - обозначил актуальные вопросы конференции генеральный директор компании INVENTRA Николай Асатиани. Он предложил проанализировать состояние рынков различных видов упаковки, попытаться спрогнозировать дальнейшие сценарии и выявить имеющиеся резервы роста.

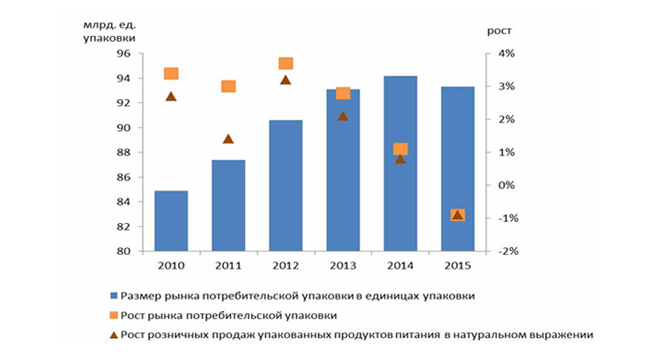

На первый взгляд, индустрия чувствует себя вполне уверенно. Оборот упаковочного рынка в России в 2016 г. превысит $16.5 млрд. Около 40% рынка приходится на полимерную упаковку. В последние годы потребительская упаковка росла примерно на 3%. «За пять месяцев 2016 г. наблюдается 4%-ный рост производства упаковки, в том числе гибкой полимерной - на 3%. Одновременно наблюдается снижение выпуска жесткой полимерной упаковки», - озвучил последние данные по рынку генеральный директор Национальной конфедерации упаковщиков Александр Бойко.

Рынок потребительской упаковки и упакованных пищевых продуктов в 2010-2015 гг.

Эксперт ожидает, что упаковочная индустрия в РФ сохранит темпы роста в пределах 3-4% в ближайшие три года.

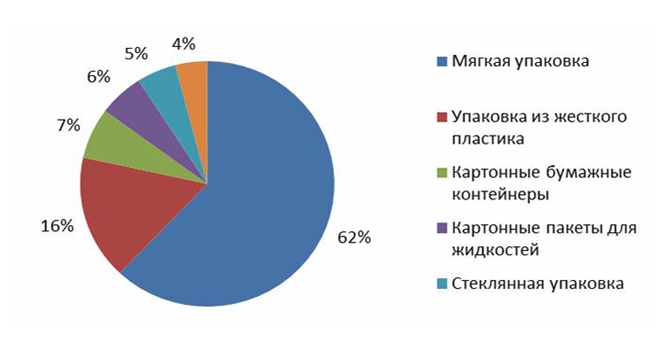

Что касается структуры рынка, то с 2009 г., по наблюдениям конфедерации, происходит постоянное увеличение доли полимерной упаковки. «В настоящее время в сегменте потребительской пищевой упаковки гибкая и жесткая полимерная упаковка занимают уже почти 80%», - подчеркнул участник конференции.

Структура рынка потребительской упаковки по типу (ед. упаковки)

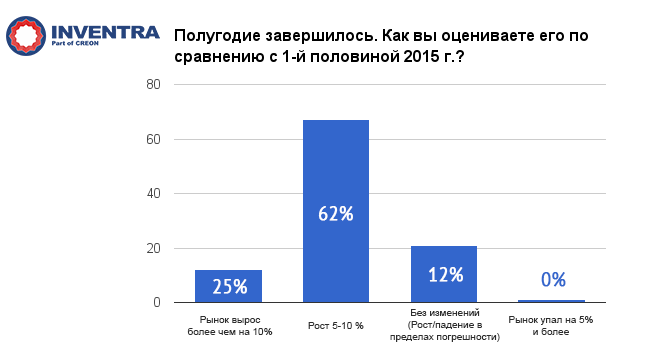

Большинство участников конференции видят даже еще больший рост по упаковке в первом полугодии 2016 г. – вплоть до 10%, что показало интерактивное голосование в ходе мероприятия:

Однако на рынке упаковки отнюдь не все радужно, есть и свои трудности. Макроэкономические показатели, которые приводят к снижению спроса, высокие ставки по кредитам, рост цен на материалы, увеличение издержек за счет удорожания импортных запчастей и оснастки - все это влияет на положение производителей упаковки. Появляются и новые вызовы.

Сырьевой аспект

«Последнее время мы встречаемся с попытками так или иначе регулировать рынок за счет увеличения импортных пошлин, в частности, на оборудование и некоторые виды сырья. На производствах используется 90% импортного оборудования, и скачки на финансовом рынке влияют на возможности приобретения техники. В такой ситуации попытки отдельных игроков увеличить пошлины на ввоз термопластавтоматов и еще более увеличить цены - недопустимы. Важно отслеживать подобные инициативы, чтобы не допустить закрытия рынка», - убежден глава конфедерации.

Эксперт также обратил внимание на попытки российских химических предприятий ограничить ввоз сырья, предложив госрегуляторам ввести импортные пошлины на линейный полиэтилен. «Подобные инициативы встречают негативную реакцию со стороны переработчиков, поскольку российские химики пока еще не могут полностью обеспечить упаковочную индустрию всеми необходимыми материалами. Мы выступаем за то, чтобы отечественное предложение сырья развивалось, но с учетом интересов всех игроков, особенно принимая во внимание, что упаковка – продукт с высокой добавочной стоимостью», - подчеркнул Александр Бойко. Эксперт отметил успехи индустрии в импортозамещении: за 20 лет импорт упаковки сократился с 80 до 20%, в чем большая заслуга российских предприятий.

«Российская индустрия упаковки должна и дальше развиваться на основе консолидации всех игроков упаковочного рынка», - подытожил генеральный директор Национальной конфедерации упаковщиков.

Сырьевые компании, со своей стороны, прикладывают большие усилия к тому, чтобы обеспечить переработчиков отечественными материалами. Главный эксперт отдела продуктового маркетинга и продаж дирекции базовых полимеров «Сибура» Дмитрий Шастин рассказал о том, как холдингу удалось изменить предложение на рынке полиолефинов. «Если посмотреть на 2011-2012 гг., доля импорта полипропилена составляла порядка 25-30%. В 2015 г. она сократилась до 11% при увеличении общего потребления полипропилена на 9% относительно 2014 г. (до 1,090 тыс. т). Факт увеличения потребления ПП при сокращении импорта указывает на наличие фактора импортозамещения», - отметил участник конференции. «Это говорит о том, что российские производители, в частности, «Сибур», смогли предложить рынку конкурентоспособные продукты, способные заменить импортное предложение, - продолжил он. - В дефицитные 2011-2013 гг., когда суммарная мощность отечественных производителей не покрывала спрос, половина импорта ПП приходилась на базовые марки, которые не могли обеспечить российские производители. Вторую часть составляли нишевые продукты со специальными свойствами». Дмитрий Шастин обратил внимание на то, что сегодня в большинстве своем импортируются уже не многотоннажные базовые марки, а продуктовые решения, которые пока нет возможности заместить. «Но мы в этом направлении движемся, интенсивно развиваемся», - подчеркнул представитель «Сибура». Он напомнил, что если в 2011 г. компания предлагала рынку всего 9 базовых марок ПП, то к 2016 г. их уже более 35, включая линейку специальных продуктовых решений SIBEX, которые позволяют производителю упаковки повышать свою технологическую и экономическую эффективность при их переработке.

Компания «Уфаоргсинтез» акцентируется на базовых крупнотоннажных марках полипропилена, в то время как специальные марки, такие как просветленные и нуклеированные высокоиндексные марки, а также марки для термоформования, из-за недостаточного спроса выпускаются в ограниченном объеме. «В то же время мы разрабатываем марки для каст-пленок (Бален 01100 и Бален 03080), уже пройдена стадия лабораторных испытаний и доработки рецептур, предстоит промышленный выпуск. Развиваем также высокоиндексные марки с узким молекулярно-массовым распределением, они позволят нам выйти на рынок нетканых материалов, а также специализированного литья под давлением. Применение марок Бален 01260 и 01350 позволит клиенту сократить время цикла, данный продукт будет быстрее и равномернее распределяться по прессформе термопластавтомата. Также активно развиваемся в сегменте производства корпусов аккумуляторных батарей. В тесном сотрудничестве с лидирующими производителями аккумуляторов компании «Уфаоргсинтез» удалось довести марку (Бален 02080), до высокого уровня качества и стабильности, отвечающих требованиям рынка. Отдельно стоит отметить усилия «Уфаоргсинтез» по разработке марок блок-сополимера полипропилена (Бален 02015Л, Бален 02007М1Л) для производства экструзионного листа, ранее большинство сырья для этого сегмента импортировалось, а российские аналоги не удовлетворяли запросы клиента по качеству. Стараемся заходить на те рынки, где еще не присутствуют либо ограниченно присутствуют другие производители, реализуя таким образом стратегию импортозамещения», - поделился опытом предприятия представитель «Уфаоргсинтез» Максим Володин.

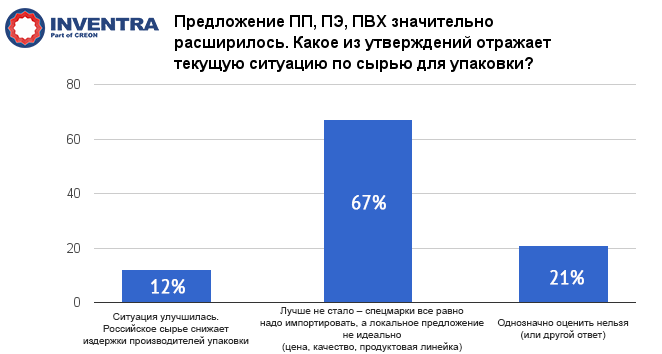

Несмотря на старания химиков, ситуация с марочным ассортиментом характерна не только для полипропилена, но и для полиэтилена и ПВХ. Рынку действительно не хватает специальных марок, что и показало также интерактивное голосование. 67% опрошенных констатируют, что спецмарки нужно импортировать, а локальное сырье не идеально.

Технологичный подход

По опыту на разработку одной новой марки полимера может уходить до двух лет, поэтому импортное сырье еще продолжит свое присутствие на российском рынке. Но как переработчику оптимизировать затраты, если сэкономить на валютном курсе не всегда возможно? Ответ рекомендуют искать в технологиях.

Владислав Смирнов, региональный директор Reifenhäuser Blown Film GmbH, рассказал, сколько должно быть слоев в раздувной барьерной пленке, чтобы ее производство было рентабельным. Исследования и практика показывают, что именно увеличение количества слоев позволяет уменьшать толщину пленки, исключать ламинацию, снижать толщину индивидуальных слоев и тем самым удешевлять стоимость рецептуры за счет применения более дешевых марок сырья. Увеличение количества слоев – мировой тренд, подчеркивает представитель крупнейшего в Европе производителя экструзионного оборудования.

Акцент на гибкости

Присутствие на конференции такого значимого игрока в экструзии пленок, как Reifenhäuser - тоже своего рода отражение тренда российского рынка: активного роста использования гибкой упаковки и роста установки новых мощностей.

Коммерческий директор Daetwyler Moscow Алексей Чубыкин оценил объем потребления гибкой упаковки по итогам 2015 г. в 440 тыс. т. «Наибольшую долю в потреблении – 43% - занимают LDPE-пленки объемом 175 тыс. т. Еще 34% приходится на BOPP-пленки с объемом 140 тыс. т. БОПЭТ-пленки составляют 7%, барьерные пленки - 5%, СРР-пленки и твист-упаковка – по 4%, на фольгу приходится 3% рынка», - сообщил представитель отрасли.

По оценке Алексея Чубыкина, потребление гибкой упаковки в 2015 г. на фоне девальвации рубля и импортозамещения в сфере продовольствия выросло на 10%. «По итогам 2016 г. подобный темп роста сохранится», - полагает докладчик, не согласный с бытующим мнением о проседании рынка.

Говоря об импортной составляющей, Алексей Чубыкин оценил объем ввозимых пленочных продуктов на уровне 30 тыс. т в год.

Участник конференции ожидает, что рынок в ближайшие годы переформатируется – в России появятся новые мощности по производству пленок. Это и проект Waterfall Pro (Шахты, Ростовская обл.) суммарной мощностью линий по БОПП-пленке в 60 тыс. т в год, и уже запущенная в Казахстане линия БОПП у Polymer Production на 17 тыс. т в год.

Кроме того, в 2016 г. вводятся в действие более десятка печатных машин у изготовителей гибкой упаковки.

«Восстание машин»

Столь высокие темпы установки нового оборудования эксперт оценивает как излишние. «Когда все машины будут запущены, на рынке начнется период жесткой конкуренции между производителями упаковки и преобладание предложения над спросом», - отметил Алексей Чубыкин.

«Переварить» эти машины рынок сможет в том случае, если транснациональные продуктовые компании начнут закупать упаковку для производимых в России продуктов здесь же, на российских площадках. Только в этом случае спрос останется на уровне выше предложения, полагает эксперт.

Добавление новых мощностей в Ростове и Казахстане принимает во внимание и входящий в состав «Сибура» «Биаксплен», который является флагманом в сегменте БОПП. «В последние 7-8 лет в российские мощности по БОПП-пленке были сделаны значительные инвестиции, прежде всего «Сибуром», и они уже на текущий момент превышают спрос. Значительная часть продукции едет на экспорт. Прошлый год для рынка был очень успешным: прирост по итогам года составил 8%. Но далее рынок не будет расти такими темпами, по прогнозам, около: около 2-4%. Поэтому рост продаж будет осуществляться, прежде всего, за счет экспорта и частичного импортозамещения БОПП-пленки», - отметил главный эксперт дирекции базовых полимеров «Сибур» Константин Морозов.

Он также развеял предположения о том, что с приходом новых игроков цены упадут. «Вложения в новые современные производства огромны, производителям нужно окупать инвестиции», - уверен участник конференции.

Что касается импорта, то его значительные объемы остаются, но постепенно он сокращается. «Объемы простых незапечатанных пленок упали в три раза. Если в прошлом году ехали в Россию 1.2 тыс. т в месяц, то в этом году в 300-400 т. В дальнейшем активизации импорта не ожидается, за исключением моментов более низких цен в Китае», - отметил Константин Морозов.

Основные возможности импортозамещения на 2016 г. эксперт видит в сегменте табачной упаковки, росте потребления сложных пленок для кондитерских изделий. В сегменте липких лент в 2016 г., по его прогнозам, ожидается снижение темпов роста до 5% (с 15% в 2015 г.) из-за стагнации потребительского спроса и незначительного роста розничной торговли в РФ. При этом потенциал импортозамещения готовых липких лет еще не исчерпан. Потребление этикеточной пленки будет зависеть от погодных условий этим летом, считает представитель «Сибура».

К барьеру

Если говорить о барьерных пленках, то емкость рынка в РФ достигает 50-52 тыс. т. в год, сообщил в ходе конференции начальник управления продаж «Упаковочные материалы» ДПО «Пластик» Евгений Моисеев. Представитель отрасли отметил, что доля импортных барьерных пленок составляет 40%, в основном они поступают из Европы. «В 2014 г., когда произошло импортозамещение в пищевой промышленности, рост потребления барьерных пленок в России составил 4%. При этом сократить долю импорта за счет российского производства не удается, хотя мощности 7 российских производителей недозагружены. Планируемый запуск еще двух предприятий ситуацию с недозагрузкой еще более усугубит», - считает представитель ДПО «Пластик». Основным препятствием к увеличению продаж отечественной пленки докладчик считает высокую себестоимость ее производства, отсутствие отечественных компонентов.

«Мы работаем на импортном оборудовании, на импортном сырье. По затратам, которые требуются на производство, российская пленка после девальвации рубля стала сопоставимой с импортной. Текущая задача - найти аналоги, которые могли бы заменить марки импортного полиэтилена с высокой термостабильностью», - пояснил Евгений Моисеев.

Для поддержания конкурентоспособности, кроме снижения издержек, необходимо следовать предпочтениями клиентов, убежден представитель ДПО «Пластик». Проявляются предпочтения в ключевых тенденциях рынка, таких как рост применения барьерных упаковочных материалов, обеспечивающих увеличение сроков хранения продуктов (до 120 дней), использование высокоскоростной упаковочной и фасовочной техники, увеличении спроса на среднебарьерные пленки, упрощении печатного рисунка, развитие инновационных технологий.

Не пивом единым

Баталии вокруг ПЭТ-тары для пива завершились, как известно, запретом использовать упаковку объемом более 1.5 л. Таким образом, ожидается спад использования ПЭТ в этом сегменте, однако изменения уже назрели и в самом потребительском спросе.

В течение ближайших лет в России будет расти потребление ПЭТ-тары для упаковки молочной продукции, питьевой воды и лекарств, прогнозируют в АРПЭТ. Эксперты ассоциации ожидают, что применение ПЭТ для упаковки газированных напитков, напротив, снизится. С оценкой перспектив рынка выступил президент АРПЭТ Владислав Барбашов.

«Озвученные прогнозы основаны на данных о более низкой стоимости производства ПЭТ-тары по сравнению с упаковкой из стекла, росте популярности чистой бутилированной воды среди населения и в целом предпочтении здорового образа жизни», - отметил эксперт. За последние пять лет среднедушевое потребление ПЭТ-упаковки в РФ выросло с 3.5 до 4.1 кг/год, тем не менее, показатель еще не достиг европейского уровня в 6.4 кг, отметил президент АРПЭТ.

Стретч – за многослойность

Мощности по производству стретч-пленки в России составляют 164.3 тыс. т в год, сообщил в ходе конференции главный инженер «Индустриального парка Камские поляны» Дмитрий Карпов.

На рынке действуют 9 крупных производителей, расположенных в Центральной России, Сибири, Татарстане. «В индустрии производства пленок растет доля использования ПЭВД – с 41% в 2014 г. до 45.1% в 2015 г., доля ПЭНД сокращается: с 56% до 52.7% соответственно», - отметил главный инженер «Камских полян».

Основными тенденциями рынка стретч, по его оценке, являются, уменьшение толщины пленки с сохранением прочностных свойств, увеличение количества слоев от пяти и выше, оптимизация производств, развитие технологий производства предрастянутых и стретч-худ пленок.

В ожидании большего

Упаковка как отрасль и отдельные ее продукты, такие как различные виды пленок, ПЭТ-тара и прочие, оцениваются как перспективные с точки зрения роста потребления. Тем не менее, от упаковки ожидают большего. В ситуации, когда стройка и автопром проседают, упаковка могла бы «вытянуть» производителей сырья, готовой продукции, имеющих возможности для диверсификации, либо могла бы усилить позиции уже существующих игроков упаковки. Однако импульс от импортозмещения и девальвации рубля уже отработан. Нужны дальнейшие стимулы.

По мнению директора по закупкам «Конфлекс СПб» Алексея Стадника, на данном этапе отрасли была бы полезна переориентация экономических отношений между конвертерами и конечными потребителями. Он полагает, что решение проблем конкурентоспособности отечественной упаковки следует искать в создании сложноинтегрированных производственных структур замкнутого цикла «сырье – упаковка – переработка – сырье», что даст возможность сократить потери на всех этапах жизненного цикла упаковки и повысить конкурентоспособность российский упаковочной индустрии. Это, можно сказать, производственная сторона вопроса.

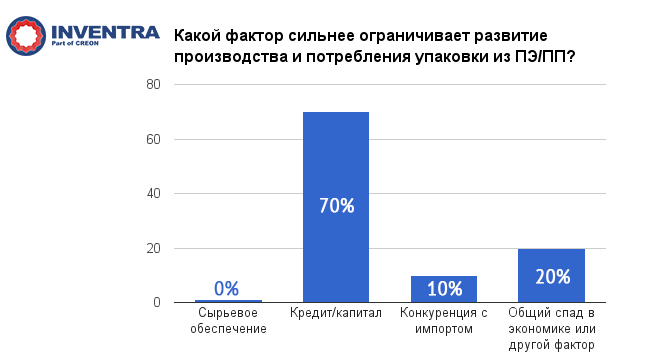

Есть и финансовый аспект. Для развития упаковки требуется открыть доступ к финансированию, следует из результатов заключительного интерактивного голосования. Упаковщикам на самом деле мешает не нехватка сырья, о котором много говорилось, а в том числе проблемы кредитования.

Если говорить о потреблении, основном драйвере развития отрасли извне, то искать резервы роста следует в локализации упаковки для транснациональных компаний. Международные бренды в принципе не отказываются рассматривать предложения от российских упаковщиков, о чем они и говорили в ходе дискуссий на конференции, но пока этот процесс никак не формализован, не поставлена такая задача перед самими брендоунарами. Возможно, опыт локализации в автопроме применим и к упаковке товаров известных брендов, и мог бы послужить росту одной из самых перспективных отраслей.