Мировой рынок полиуретанов растет быстрее, чем суммарный ВВП, благодаря низким сырьевым ценам и росту потребления, законодательно стимулируемому в развитых странах. Российский рынок ПУ, учитывая промышленный спад в 2015 г., смог удержаться на уровне не хуже общеэкономических показателей. Снижение спроса в ранее стабильных областях применения продолжится в 2016 г., а игрокам рынка предстоит и борьба за потребителя, и координация усилий в общении с регулятором.

Компания INVENTRA 16 февраля провела Девятую международную конференцию «Полиуретаны 2016». Мероприятие состоялось при поддержке FAPU, информационным спонсором выступил журнал «Полимерные материалы».

Обращаясь к участникам конференции, управляющий директор Группы CREON Сергей Столяров отметил, что позитивных изменений на рынке полиуретанов за прошедший год не произошло. Точно так же участники отрасли не ожидают роста и в 2016 г. И главное последствие – в очередной раз будет отложена локализация производства изоцианатов, столь долгожданная и нужная рынку. Помимо этого, г-н Столяров предложил обсудить тему падения потребления: «В прошлом году его темпы были стремительны, и вряд ли замедлятся в ближайшее время. Строительство, мебель, трубная изоляция, автопром – все эти сегменты-лидеры сейчас в минусе. И основной вопрос – не какой из них вырастет, а какой меньше всего просядет».

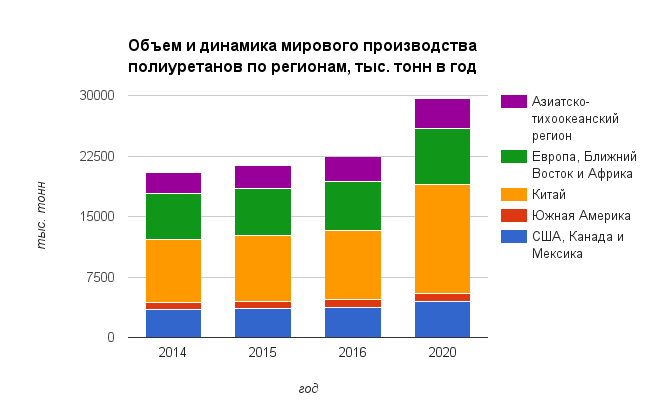

Открыл конференцию обзорный доклад по европейским рынкам полиуретанов, который представила Энджела Остин, директор компании Labyrinth Research&Markets. По итогам 2014 г. мировое производство ПУ составило 20.5 млн т, предварительная оценка по 2015 г. - 21.3 млн т. Прогноз на 2020 г. предусматривает рост показателя до 30 млн т. При этом основной скачок произойдет за счет Китая - с 7.8 млн т в 2014 до 13.5 млн т в 2020.

Эксперт подчеркнула, что темп роста отрасли превышает динамику мирового ВВП – в 2015 г. он составил 4% против 2.4%, а в 2016 ожидается на уровне 5% против 2.9% ВВП. Такое опережение, говорит г-жа Остин, говорит о стабильном развитии отрасли и востребованности продукции у потребителей.

Европейские производители по итогам 2015 г. на 3% увеличили выпуск ПУ, предварительный показатель - 4.68 млн т. В 2016 г. темпы роста сохранятся, прогнозируемые объемы - 4.8 млн т. Суммарное же производство в странах EMEA (Европа, Средний Восток и Африка) за 2016 г. может достигнуть 6 млн т.

Энджела Остин подробно остановилась на сферах применения жестких полиуретановых пен в Европе. Основной потребляющий сегмент – 54% - это теплоизоляционные панели. Далее следует холодильное оборудование (14%) и аэрозольные пены (12%). Россия до недавнего времени была крупнейшим в Восточной Европе потребителем распыляемых пен, они применялись при прокладке коммуникационных сетей и в нефтегазовой отрасли. А вот в странах СНГ распыляемые пены не так востребованы – предпочтение отдается традиционным материалам (главным образом, за счет их более низкой стоимости).

Полиэфирные пены применяются при производстве мягкой мебели, автомобильной фурнитуры и матрасов. С последними складывается интересная ситуация, говорит г-жа Остин. Спрос на них за прошедший год существенно вырос, причина – хлынувший в Европу поток беженцев из стран Ближнего Востока. Соответственно, обострился и вопрос утилизации отслуживших свое изделий. По итогам 2014 г. в Европе было произведено 42 млн матрасов, треть из них - с использованием ППУ. При этом количество старых матрасов, от которых население избавляется, существенно выше - около 70 млн шт. ежегодно. Поэтому все острее встает проблема их утилизации. Этот процесс усложняется химическим составом матрасов, в котором преобладает пенополиуретан и другие химические соединения, депонирование которых на полигонах твердых бытовых отходов является опасным для окружающей среды. В ЕС ТБО регулируются особым документом - Landfill directive. По словам докладчика, уже с 2017 г. в директиву будут внесены изменения, которые значительно ужесточат требования к таким изделиям, как использованные матрасы, размещение которых на свалках будет окончательно запрещено: обязательной станет либо утилизация, либо применение в качестве топлива. Конкретные параметры, уточнила Энджела Остин, планируется определить в середине 2016 г.

Сейчас это практикуется далеко не во всех европейских странах. Например, в Германии ППУ-матрасы утилизируются (а именно - сжигаются), в Англии же просто выбрасываются на свалку, как бытовой мусор.

Председатель Экспертного совета CREON Energy Сергей Рогинко поинтересовался, за чей счет будет происходить утилизация? Ведь при всех явных плюсах этой инициативы ее предстоит кому-то оплачивать. По словам г-жи Остин, конечный вариант еще не определен. Сейчас обсуждается схема, при которой утилизация будет бесплатной, однако ее стоимость будет закладываться в цену нового матраса. То есть в конечном счете платить придется потребителю.

Об основных тенденциях рынков ПУ-сырья Европы и Азии рассказал Кирилл Кусков, руководитель направления «Полиуретаны» компании ChemPartners. Прежде всего он отметил, что на полиуретановый рынок сильно влияет стоимость нефти – именно этот фактор определял вектор развития в 2015 г.

В Европе за прошедший год цены на MDI, TDI и полиолы показывали примерно одинаковую тенденцию – повышение в летний период с последующим снижением. В связи с этим европейские компании пытаются оптимизировать производство, а именно - приостанавливают мощности.

Китай на данный момент является крупнейшим мировым потребителем изоцианатов. Однако ввиду некоторого замедления роста экономики предприятия Поднебесной снизили спрос, что вызвало вынужденную приостановку мощностей крупнейших мировых производителей.

Говоря о России, докладчик выделил факторы, влияющие на цену ПУ-сырья для отечественных потребителей. Первый из них – курс рубля к доллару и евро, именно он определяет выбор между российским сырьем и зарубежными аналогами. Второй фактор – кросс-курс между евро и долларом, ориентируясь на который, потребители отдают преимущество европейскому или же азиатскому продукту. Третий фактор – возможность рублевой фиксации цен у поставщиков (что особенно актуально в условиях нестабильности курса). И последний – оптимальный логистический маршрут, зачастую играющий ключевую роль.

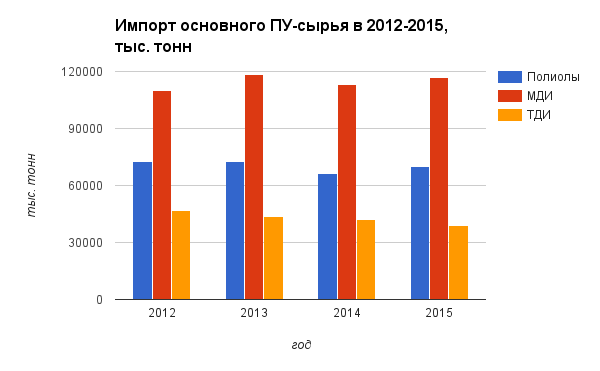

По итогам 2015 г. импорт основного ПУ-сырья в Россию составил 226 тыс. т. Это на 1% превышает уровень 2014 г., однако меньше, чем в 2012-2013 гг., сообщил Кирилл Кусков.

Основной прирост показал сегмент полиолов - ввоз этого вида сырья в Россию вырос на 6% и составил в 2015 г. 70 тыс. т. Положительные динамику показал и MDI - импорт достиг 117 тыс. т (+3%).

А вот сегмент TDI из года в год демонстрирует падение. По итогам 2015 г. в Россию ввезено 39 тыс. т., это на 7% меньше показателя 2014 г. и на 17% цифры в 2012 г.

Общий рост, по мнению г-на Кускова, связан с возобновлением активности производителей, которые в конце 2014 г. взяли паузу и с тревогой следили за падением рубля. Однако в ситуации нестабильности произошла и некая адаптация к постоянным курсовым скачкам, и уже к началу летнего сезона-2015 можно говорить о постепенном возвращении к объемам прошлых лет.

Не все участники конференции согласились с цифрами компании ChemPartners. По мнению руководителя отдела развития Covestro Юлиана Пширкова, показатели 2015 г. были гораздо скромнее – 120 тыс. т по системам и 80 тыс. т по изоцианатам. С ним согласен и генеральный директор компании «Хантсман НМГ» Андрей Борисов: не называя своих оценок объема импорта, он, тем не менее, отметил, что показатели ChemPartners выглядят завышенными. За прошедший год покупательская способность населения резко снизилась, просели все ведущие сегменты – автопром, мебель, строительство. Поэтому такой объем импорта, говорит г-н Борисов, просто не был бы востребован. Генеральный директор «Хантсман СНГ» Борис Синегубов согласен с коллегой: рынок сжался, и положительную динамику демонстрируют лишь отдельные сегменты. Так, увеличилось локальное производство промышленного холодильного оборудования, что связано с удорожанием импортных аналогов. Немного подросло и применение в сельском хозяйстве: страна, взявшая курс на импортозамещение, столкнулась с элементарной нехваткой сельхозпостроек (коровников, курятников и т.д.). Сейчас этот дефицит активно восполняется.

Dow Izolan, наоборот, поддержала компанию ChemPartners. По словам директора научно-исследовательского центра Владимира Клименко, показатели выглядят вполне реальными и в целом отражают ту ситуацию, которая сложилась на рынке по итогам прошедшего года. Такого же мнения придерживается Константин Беляев, старший менеджер по продажам на страны СНГ компании Wanhua-Borsodchem: «Наши оценки близки к ChemPartners, однако налицо небольшое снижение объемов 2015 г. по отношению к 2014 г. Одной из возможных причин столь неоднозначных оценок является переориентация спроса с готовых систем на компоненты. В этом случае таможенная статистика отображает общий объем ввозимого сырья, при этом доля систем значительно ниже, чем в прошлые годы».

НПП «Макромер» в рамках программы импортозамещения активно развивает производство отечественных сырьевых продуктов в области ПУ-химии. Как рассказала заместитель генерального директора Светлана Карташова, в 2015 г. была запущена линия по производству полиэфиров по DMC-технологии для CASE-применения. Мощность линии составляет 2.5 тыс. т, однако с введением в 2016 г. новой ветки она вырастет до 7.5 тыс. т. По словам докладчика, как только предприятие полностью обеспечит собственные нужды в полиэфирах, продукт будет представлен на рынок, т.е. доступен для сторонних потребителей.

Основные преимущества DMC-технологии – получение полиолов со значительно более высокой молекулярной массой и бездефектных полиолов с низким уровнем ненасыщенности; сокращение общей продолжительности процесса; процесс является безотходным.

Помимо этого, компания производит и другие продукты для ПУ-химии: фотоотверждаемые связующие и композиции; полиакрилат-полиолы; однокомпонентные силилированные ПУ-связующие; добавки для водных систем; ПУ-предполимеры различного назначения.

Ранее при производстве предизолированных труб (ПИ-труб) и фасонных изделий вспенивающим агентом, как правило, выступал фреон R 141 b. Однако Монреальский протокол по веществам, разрушающим озоновый слой планеты, предписывает к 2030 г. полностью вывести из обращения в Российской Федерации гидрофторхлоруглероды (ГХФУ), в т.ч. и фреон R 141 b. Как рассказала заместитель генерального директора по развитию «Завода комплексной трубной изоляции» Лариса Лучкина, этот процесс должен происходить поэтапно. В частности, в 2015 г. было прекращено потребление 90% таких веществ в РФ, к 2020 г. запланировано 99.5% и к 2030 г. - 100% сокращение ГХФУ, при этом предусматривается 0.5 % ГХФУ только для обслуживания оборудования в период 2020‑2030 гг.

Если в 2008 г. в Россию было ввезено 3.3 тыс. т фреона R 141 b, то в 2014 г. – всего 1.4 тыс. т, а квота на 2015 г. составила лишь 332 т. В этой ситуации, говорит эксперт, важно понять и определить, какие продукты смогут полноценно заменить фреон R 141 b в сегменте жестких ППУ. Из наиболее подходящих вспенивающих агентов она отметила н-пентан и его изомеры, метилформиат, метилаль и гидрофторолефины, а также - как вариант до 2036 г. - использование смеси гидрофторуглеродов (ГФУ) – фреона ГФУ-365 mf c и ГФУ-227 ea.

Г-жа Лучкина подробно описала и оценила свойства каждого их этих веществ. В итоге заместить фреон R 141 b с наибольшим успехом наряду с пентанами могут метилаль и гидрофторолефины. Однако конечный выбор новых технологий, которые представят системные дома на рынок РФ для сектора жестких ППУ с учетом альтернативных вспенивающих агентов, остается за производителями ПИ-труб труб и фасадных изделий.

Потребление напыляемого ППУ в России по итогам 2015 г. выросло на 6% и достигло 9.5 тыс. т. Как сообщил начальник отдела реализации НПО «ППУ XXI ВЕК» Андрей Попов, положительная динамика наблюдается уже в течение нескольких лет.

В структуре потребления теплоизоляционных материалов в России преобладают минераловатные утеплители, а доля потребления ППУ составляет менее 1.5%. При этом кризисная ситуация в экономике в 2016 г. определит снижение объемов строительства жилой и коммерческой недвижимости. Но, считает эксперт, сохранится спрос на объектах с/х назначения, производственных объектах и в частном секторе. Происходит перераспределение объемов работ, и катастрофически негативных последствий, вероятно, не будет.

Но в дальнейшем, говорит г-н Попов, нам необходимо создать мощный фундамент из технических стандартов, опираясь на которые технология напыления ППУ закрепит себя как высокоэффективное решение большинства проблем с энергоэффективностью, а также найдет новые области применения (при условии адаптации общестроительных технологий под напыление).

Докладчик также особо отметил, что на данный момент в России нет федеральных стандартов качества на соответствующие технологии.

Важнейшей вехой для развития отрасли стало создание в 2016 г. профессиональной ассоциации, работа которой нацелена на создание технических стандартов и системы контроля качества выполняемых работ.

Рынок сэндвич-панелей ППУ в России на протяжении последних лет активно рос, однако кризис в экономике повлиял и на него. Как рассказал исполнительный директор Ассоциации «НАППАН» Алексей Горохов, резкого спада -в отличие от конкурирующих материалов - не было, скорее, приостановился рост. Если в 2012 г. сегмент ППУ прибавил 32%, то в 2014 г. – всего 9%, а 2015-й стал и вовсе отрицательным (-1.5%). Тем не менее, прогнозы ассоциации оптимистичны: в 2016 г. динамика вновь станет положительной (+7%) за счет реализации программы импортозамещения в секторе сельского хозяйства и пищевой промышленности, а в 2017 г. рост ожидается уже на уровне 10%.

Если сейчас при производстве сэндвич-панелей в России используется в основном минвата (более 60% от общего объема), то в перспективе ее должен заменить ППУ (доля сейчас – не выше 30%). Как рассказал Алексей Горохов, на 2017 г. прогноз по ППУ составляет около 40%, а к 2025 г. планируется достигнуть целевого значения в 65%. При этом еще 10 лет назад доля ППУ и вовсе не превышала 18%.

В сегменте теплоизоляционных материалов тоже намечается перераспределение – минеральная вата будет постепенно вытесняться PIR. Пенополиизоцианурат, применяемый для производства PIR-плит, представляет собой модифицированный ППУ с повышенной огнестойкостью и улучшенной теплопроводностью. Если сейчас его доля на рынке ТИМ составляет всего 2%, то уже к 2017 г. прогнозируется рост до 6%, а к 2025 – и вовсе почти до 20%.

Свои прогнозы по увеличению доли ППУ на рынке сэндвич панелей и теплоизоляционных плит Алексей Горохов связал с изменением системы технического регулирования в России. В частности, сегодня Ассоциация «НАППАН» активно сотрудничает с Санкт-Петербургским политехом и Минстроем России в рамках выполнения задачи, поставленной Президентом России в пункте 4 Протокола заседания президиума Совета при Президенте Российской Федерации по модернизации экономики и инновационному развитию России от 4 марта 2014 г.: «Минстрою России (М. А. Меню), Минпромторгу России (Д. В. Мантурову), Росстандарту (Г. И. Элькину) с участием национальных объединений саморегулируемых организаций в строительной сфере в ходе реализации комплексной программы мероприятий обеспечить гармонизацию российских и европейских стандартов в области строительства в целях применения передовых инновационных технологий и материалов, в том числе обеспечивающих ресурсосбережение и повышение энергоэффективности зданий и сооружений».

Третье заседание конференции было посвящено вопросам пожарной безопасности. Основной нормативный документ, регламентирующий эту сферу, - ФЗ №123 «О требованиях пожарной безопасности». По словам главного научного сотрудника ВНИИПО МЧС России Натальи Константиновой, с 2012 г. в закон ежегодно вносятся изменения и поправки.

Теплоизоляционные материалы оцениваются по четырем критериям: горючесть, воспламеняемость, дымообразующая способность и токсичность продуктов горения. Соответственно, они формируют классы пожарной опасности строительных материалов.

Это особенно важно в отношении систем наружного утепления. Требования к материалам для фасадных систем закреплены в СНиПе и Сводах правил. ГОСТы регулируют пожарную безопасность теплоизоляционных конструкций трубопроводов.

Тему пожарной безопасности при применении полимерной теплоизоляции продолжил вице-президент по науке НПО «Пульс» Евгений Мешалкин. По его словам, действующие нормативные документы необходимо регулярно обновлять и дополнять, в т.ч. на основе практического опыта. Так, в России сегодня полностью отсутствует технический регламент по требованиям к строительным материалам. Существует разрыв между стандартами на методы испытаний и их применением в конкретных сводах правил. Эксперт отметил, что в нынешних СП используется только один показатель – горючесть.

Полимерная теплоизоляция активно применяется при изготовлении фасадных систем, однако Свода правил, регулирующего эту область, пока нет. План Минстроя предусматривает разработку такого СП в течение 2016 г. И затягивать, говорит Евгений Мешалкин, уже нельзя: все чаще в производстве фасадов используется фальсифицированная и контрафактная продукция – ее доля в стройматериалах уже достигла 50%.

Эксперт обратил внимание аудитории на неточность в требованиях ФЗ-123 и СП к зданиям с наружной теплоизоляцией. Норматив прописывает параметры горючести и огнестойкости для отделки, однако в нем ни слова не сказано об облицовке фасадных систем.