После нескольких лет успешного бизнеса химические компании агрессивно пытаются освоить сегменты нециклического роста. Слияния и поглощения, особенно в секторе малотоннажных химических продуктов специального назначения, постепенно изменили облик производственного ландшафта в регионах с высокоразвитой промышленностью.

В 2013 году Китай стал первой страной, перешагнувшей отметку 1000 млрд евро по объему продаж в химической промышленности. Составив примерно треть от мирового уровня продаж, китайский рынок химической продукции по размерам почти соответствует рынкам Европы и Северной Америки вместе взятым – оба составляют приблизительно 17 % на глобальном рынке. Это объясняется неимоверным ростом сбыта в Китае, на протяжении десяти лет с 2003 по 2013 года, достигавшем в среднем около 25 % в год. Огромные размеры китайского рынка послужили одним из ключевых факторов, повлиявших на региональное распределение инвестиций в производственные мощности за последние годы. Для удовлетворения потребностей китайского рынка химические предприятия из всех высокоиндустриальных регионов экспортировали в Китай свои производственные технологии, порождая сбыт и доходы, а затем возвращая как минимум часть этих доходов в свои собственные страны.

Во-вторых, в течение последних 10 лет новые заводы стали строиться значительно ближе к местам добычи сырьевых материалов: в случае с нефтью – к Аравийскому полуострову, а при переработке сланцевого газа – в основном к США.

В результате количество крупнотоннажных производителей органической химической продукции на Аравийском полуострове, где нефть можно добывать по цене менее 10 долларов США за баррель, невелико.

Развитие ситуации с добычей сланцевого газа в США было гораздо более динамичным. Оно послужило причиной ряда инвестиций в производственные объекты, которые привели к обвалу цен на нефть летом 2014 года. Независимо от стоимости различных способов добычи углеводорода, есть опасения по поводу экологической устойчивости разработок сланцевого газа. Уже неоднократно поднимался вопрос о нашей ответственности перед будущими поколениями – по аналогии с проблемой утилизации отходов, возникающих при выработке ядерной энергии.

Фрекинг: газ сейчас, а расплата потом?

Федеральное правительство Германии четко сформулировало свою позицию по вопросу фрекинга в Коалиционном соглашении от декабря 2013 г. под названием «Рост, инновации и благосостояние». Опираясь на опыт выработки энергии из ядерного топлива и угля, в нем были сделаны следующие заявления: «Качество питьевой воды и здоровье населения являются для нас абсолютными приоритетами». «Мы считаем неприемлемым [...] использование экологически вредных веществ, сопутствующее технологиям фрекинга». Тема применения химикатов, по-видимому, также особенно актуальна для правительства Барака Обамы, поскольку Министерство внутренних ресурсов США уже получило около 1,5 миллиона петиций от обеспокоенных граждан. Как следствие, в июне 2015 г. в США будут введены новые постановления, требующие обнародования спецификации химикатов, используемых в каждом конкретном случае. Под этим подразумевается, в частности, применение химических веществ, помеченных символами опасности Т (токсично) или N (угроза для окружающей среды) в соответствии с системой CHIP (Информация об опасности и упаковки химических средств для потребителей). Помимо прочего, глутаральдегид, или четвертичные хлориды аммония, используется в качестве биоцидов, муравьиная кислота – в качестве ингибитора коррозии, полиакриламид – с целью уменьшения трения, а нафталин – как поверхностно-активное вещество. Если выяснится, что при фрекинге задействуются данные или подобные им химические соединения, список которых уже был обнародован государственной организацией FracFocus, общественный интерес к разработкам сланцевого газа в США, скорее всего, перейдет из области экономики в сферу экологии.

Блестящие финансовые результаты. Что же делать с прибылью?

Несмотря на сдвиг рынка в восточном направлении и трудности со сбытом товаров, европейские рынки химической промышленности развивались положительно на протяжении нескольких лет после лопнувшего «пузыря недвижимости» в США. Доля Европы в мировом товарообороте сократилась почти наполовину с 2003 по 2013 год, однако увеличилась в абсолютном выражении примерно на 170 млрд евро за тот же период.

После спада продаж в 2009 г., производители химической продукции в Германии непрерывно улучшали свои финансовые результаты на территории Европы. Ключевые показатели деятельности доминирующих на рынке немецких химических предприятий демонстрируют, за редким исключением, крайне позитивную динамику (Таблица 1). Относительные экономические показатели также весьма благоприятны (Таблица 2). Практически все перечисленные ниже компании зафиксировали двузначные цифры рентабельности до уплаты процентов и налогов – что служит признаком успешной коммерческой деятельности – равно как и стабильно высокие уровни чистой прибыли.

Таблица 1. Деятельность химических предприятий Германии в 2014 г. финансовом году и изменения по сравнению с 2013 г. (в скобках). Все цифры указаны в миллионах евро

|

|

Товарооборот |

EBITDA (Прибыль до уплаты процентов, налогов, износа и амортизации) |

EBIT (Прибыль до уплаты процентов и налогов |

Прибыль после уплаты налогов |

|

BASF |

74,326 (+353) |

11,043 (+611) |

7,626 (+466) |

5,155 (+363) |

|

Bayer |

42,239 (+2082) |

8,442 (+612) |

5,506 (+572) |

3,426 (+237) |

|

Henkel |

16,428 (+73) |

- |

2,244 (-41) |

1,662 (+37) |

|

Evonik |

12,917 (+209) |

1,867 (-128) |

1,238 (-166) |

568 (-1,486) |

|

Merck |

11,501 (+406) |

3,123 (+54) |

1,762 (+151) |

1,165 (-44) |

|

LANXESS |

8,006 (-294) |

644 (+20) |

218 (+311) |

47 (+206) |

|

Wacker |

4,826 (+347) |

1,042 (+363) |

443 (+329) |

195 (+189) |

|

Altana |

1,952 (+187) |

397 (+62) |

268 (+39) |

179 (+28) |

Таблица 2. Относительные показатели деятельности немецкий химических предприятий в 2014 г.

|

|

Маржа по EBITDA |

Маржа по EBIT |

Маржа нетто прибыли |

|

BASF |

15% |

10% |

7% |

|

Bayer |

20% |

13% |

8% |

|

Henkel |

- |

14% |

10% |

|

Evonik |

14% |

10% |

4% |

|

Merck |

28% |

16% |

10% |

|

LANXESS |

8% |

3% |

1% |

|

Wacker |

22% |

9% |

4% |

|

Altana |

20% |

14% |

9% |

Благоприятная финансовая ситуация, сложившаяся за последние годы, наряду с доступностью выгодных внешних ресурсов помогли некоторым компаниям укрепить позиции своего портфеля – например, посредством сделок слияния и поглощения или вложений в акционерный капитал.

Вывод инвестиций: прощай, старая добрая химия

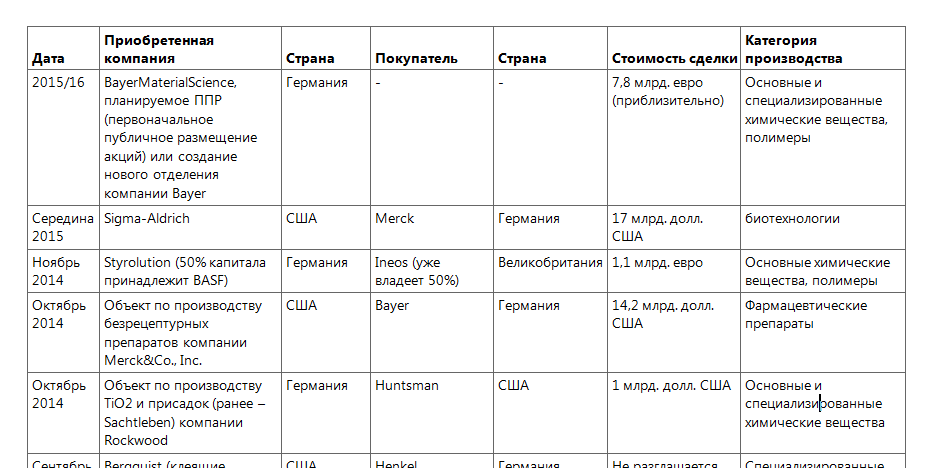

Ряд химических производителей исключили из своего ассортимента изделия и закрыли филиалы, рентабельность которых снизилась за последние годы. Среди них нередко встречались такие крупнотоннажные продукты, как стирол (Таблица 3: Styrolution/Ineos) или двуокись титана (Rockwood/Huntsman). Когда же речь заходила об основных химических веществах, первоочередный вопрос был в том, являются ли невысокие показатели маржи по большим объемам продаж в настоящее время менее привлекательными, чем потенциально высокая рентабельность продукции, пока не имеющей рынка сбыта.

Инвестиции: отчаянные поиски специализированных химикатов

Закупочная деятельность, проводимая химическими предприятиями, очевидно, осуществляется за счет сумм, изъятых ими из инвестиций. Одной из причин этому служит то обстоятельство, что в химической промышленности не ожидается каких-либо революционных нововведений или открытия новых молекул с невиданными доныне свойствами материала. Удивительная доступность капитала в наши дни мотивировала производителей химической продукции во всем мире к агрессивному освоению растущих сегментов рынка, которые демонстрируют наименее циклическое поведение.

На протяжении последних 10 лет в фармакологическом секторе промышленности было заключен ряд сделок стоимостью в несколько миллиардов. Расположенная в г. Дармштадт компания Merck сейчас предпринимает попытку приобрести Sigma-Aldrich по ориентировочной цене в 17 млр. долларов США. Корпорация Bayer за последнее десятилетие особенно отличилась приобретением фармацевтических предприятий. В 2006 году она выкупила за 17 млрд евро берлинскую фирму Schering, а в 2014 г. – поглотила американское подразделение общества Merck&Co. по производству безрецептурных препаратов за 14 млрд долл. США.

За пределами фармакологического сегмента наиболее важную роль играют химические продукты специального назначения. Ряд крупномасштабных инвестиций был, в частности, осуществлен компанией BASF. За последние 10 лет в их число входили: Engelhard, хорошо известный эксперт в области катализаторов, на сумму более 5,2 млрд долл. США (2006), комплекс по производству строительной химии для Degussa на сумму 2,7 млрд евро (также 2006), Ciba на сумму более 6,1 млрд швейцарских франков (2009) и Cognis на сумму 3,1 млрд евро (2010).

Сквозные технологии: ключ к будущему успеху

Помимо деятельности по слиянию и поглощению, химические предприятия Германии активно занимаются видами деятельности, открывающими перспективы на будущее. Инвестируемые ими суммы выглядят довольно скромно в сравнении со сделками слияния и поглощения, поскольку рынки для сбыта подобной продукции пока еще невелики. Применение таких сквозных технологий, как промышленная биотехнология, биотехнология растений и инновационные энерготехнологии, представляет для них особенный интерес, учитывая высокую потребность в замене сырьевых материалов, энергии и подвижности.

В области новых сырьевых материалов произошли некоторые изменения: к примеру, изготовление химикатов из сахара и крахмала, а также использование в качестве сырья лигноцеллюлозной биомассы на данный момент являются темой номер один при покупке предприятий.

Компания BASF вложила инвестиции в два подобных проекта на территории Соединенных Штатов. В 2013 году она приобрела более чем за 62 млн долларов США предприятие Verenium, обладающее богатым опытом работы с энзимами. За вложением 30 млн долларов США в 2012 г. последовало сотрудничество с компанией Renmatix в целях развития производства промышленного сахара из биомассы. В том же году компания Lanxess выкупила пакет акций стоимостью 10 млн долларов США в предприятии Bioamber – ведущем мировом производителе янтарной кислоты на биологической основе. В 2014 году Evonik стала владельцем доли участия в обществе BiosyntheticTechnologies, которое располагается в Калифорнии и специализируется на изготовлении так называемых эстолидов, т.е. смазочных материалов из биологического сырья.

В целом, как глобальная химическая промышленность, так и отдельные немецкие компании сейчас находятся в выгодном положении и хорошо подготовлены к будущим ударам судьбы. Новые тенденции на мировом рынке уже давно изменили общественный имидж химической промышленности в индустриализованных регионах, вдалеке от крупных и комплексных производственных объектов. Проводимые операции слияния и поглощения наряду с малыми инвестициями свидетельствуют о вероятном сохранении данных тенденций.

Таблица 3. Выборочный список операций слияния и поглощения с участием немецких химических предприятий в обратном хронологическом порядке.

Автор: Торстен Буг

Germany Trade & Invest

21 апреля 2015 г.