Пост-релиз конференции «Минеральные удобрения 2017». Организатор – CREON Chemicals в составе группы CREON

Потребители минеральных удобрений в РФ чувствуют себя спокойно: благодаря богатым запасам сырья предприятия предлагают им широкий ассортимент продукции по разумным ценам. Масштабы производства позволяют и полностью удовлетворять внутренний спрос, и экспортировать значительные объемы. Однако эксперты отрасли все чаще задаются вопросом: а не пора ли сельхозпроизводителям пересмотреть систему внесения удобрений в почву? Ведь та, которая действует сейчас, как правило, не учитывает особенности конкретного региона, т.е. попросту неэффективна.

Десятая международная конференция «Минеральные удобрения 2017», организованная CREON Chemicals, состоялась в Москве 14 ноября. Мероприятие прошло при поддержке CREON Capital, генеральным партнером выступила СПбМТСБ, стратегическим партнером - агентство «Коммуникации».

«Российская отрасль минеральных удобрений уверенно развивается, - отметил в приветственном слове член Совета директоров группы CREON Санджар Туругунов. – Внутренний спрос обеспечен, реализуются новые проекты, многих предприятия провели модернизацию. И поскольку основные параметры рынка определены, пришло время так называемой «тонкой настройки», и первым шагом станет запуск биржевых торгов минеральными удобрениями».

Медленно, но верно

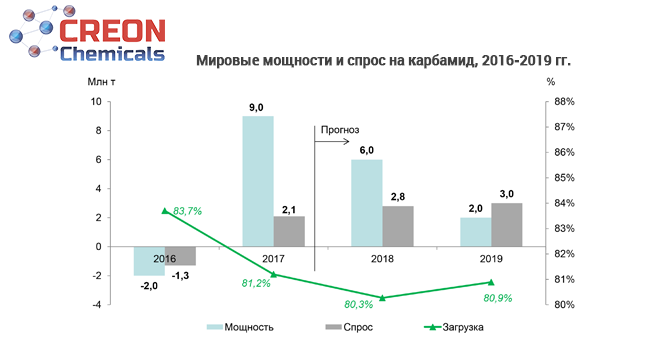

Как сообщил руководитель планово-аналитического управления ОХК «Уралхим» Георгий Елисеев, по данным IFA, рост мощностей по производству минеральных удобрений в мире пока превышает рост спроса, но в перспективе ситуация в некоторых сегментах будет меняться. В текущем году увеличение мировых мощностей по производству карбамида составило 9 млн т, тогда как спроса - едва превысило 2 млн т. Однако уже в 2019 г. это соотношение составит 2 и 3 млн т соответственно. Китай, проводя политику снижения расхода энергии и влияния производства на окружающую среду, существенно сокращает производство и экспорт карбамида (экспорт сократился с 13.7 млн т в 2015 г. до ожидаемых 4.6 млн т в нынешнем).

Рост мощностей по производству аммиака за период 2015-2018 гг. ожидается на уровне 7% (или 17 млн т в натуральном выражении). По словам г-на Елисеева, он произойдет за счет запуска новых предприятий, 11 из которых сейчас находятся на этапе строительства. Эксперт отметил, что ожидаемый прирост мощностей пройдет практически без участия китайских компаний: открытие новых заводов почти полностью компенсируется закрытием старых. Ввод в строй новых производств в США приводит к изменению мировых товарных потоков: падает импорт аммиака и карбамида в США, и растут объемы экспорта из США. Экспортеры аммиака из Тринидада ищут новые рынки сбыта, в результате чего растет конкуренция на мировом рынке.

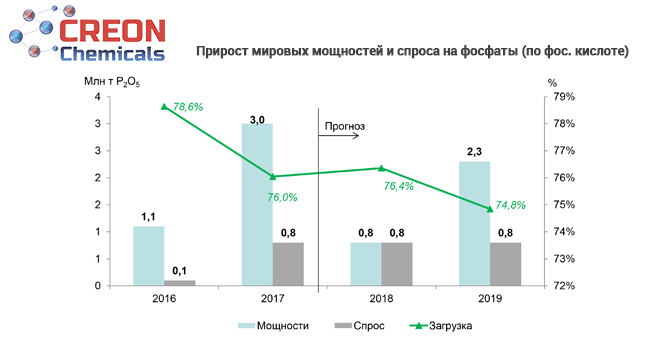

Мировой рост мощностей по производству фосфатов будет и далее опережать спрос: в 2019 г. он ориентировочно составит 2.3 млн т против +0.8 млн т прироста спроса. Низкозатратные производители фосфатов в Марокко и Саудовской Аравии анонсируют продолжение экспансии мощностей.

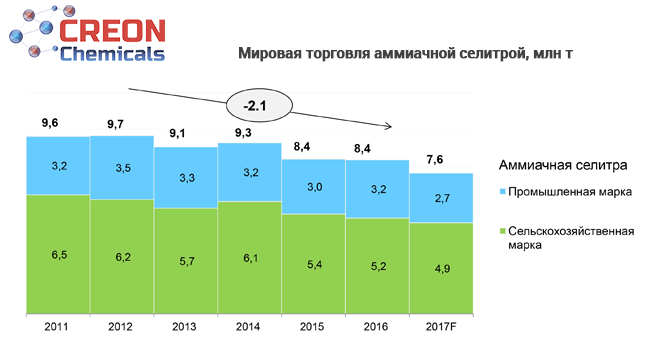

Докладчик рассказал, что в последние годы наблюдается сокращение мирового рынка аммиачной селитры: за 2012-2017 гг. оно составило более 21%, причем снижается потребление как промышленной, так и сельскохозяйственной марки.

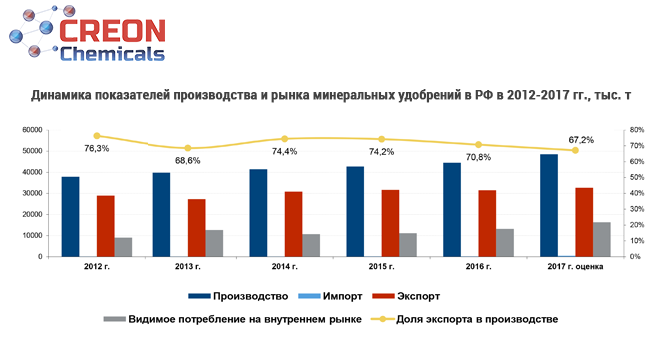

На российском рынке МУ ожидается положительная динамика: по итогам 2017 г. выпуск прогнозируется на уровне 48-49 млн т, тогда как в прошлом году он не превышал 45 млн т. Такие данные сообщила Нина Адамова, аналитик центра экономического прогнозирования «Газпромбанка». Экспорт традиционно занимает значительную долю в производстве: в 2016 г. она составляла почти 71%, в нынешнем - 67% (ожидаемый показатель). При общем росте объемов производства это означает, что увеличивается внутреннее потребление.

Говоря о росте производства, аналитик отметила, что увеличение ожидается по всем видам МУ (+14% - калийные, +10.2% - фосфорные, +6.5% - азотные). Это возможно в том числе благодаря тому, что Россия обладает собственными запасами сырья для производства удобрений.

Ключевым преимуществом России как производителя МУ была и остается обеспеченность природным газом и его низкая стоимость: в 2016 г. оптовая цена на российский газ была ниже оптовой цены на газ в Европе на 61.3% и на 32.7% ниже оптовой цены на газ США. В 2017 г. эта разница останется примерно такой же. Нина Адамова считает, что к 2021 г. цена на российский газ на внутреннем рынке возрастет на 20% относительно 2016 г., однако мировые темпы роста цен на газ будут несколько опережать данные показатели – у производителей азотных удобрений в РФ сохранится конкурентное преимущество. Но с учетом ожидаемого профицита азотных продуктов на российском рынке цены на азотные удобрения внутри страны будут продолжать снижаться в среднесрочной перспективе.

Докладчик рассказала, что сейчас больше всего удобрений в России вносится под зерновые культуры (57%), меньше всего – под картофель – 2%.

По словам исполнительного директора РАПУ Игоря Калужского, в настоящее время в России имеются мощности по производству около 24 млн т МУ (в пересчете на 100% питательных веществ). И хотя отрасль в целом является экспортноориентированной, внутренний рынок для российских производителей неизменно остается стратегическим приоритетом.

С 1 января по 27 ноября 2017 г. сельхозтоваропроизводители приобрели минеральные удобрения в количестве 2.91 млн т в д.в., что на 238 тыс. т д.в. больше, чем на соответствующую дату в 2016 г. По оперативной информации органов управления АПК субъектов Российской Федерации, накопленные ресурсы МУ (с учетом остатков 2016 г.) составляют 3.19 млн т д.в., что на 285.5 тыс. т д.в. больше, чем на соответствующую дату 2016 г.

В ближайший период (1-3 года) ожидается ужесточение конкуренции на мировых рынках в связи с запуском новых мощностей в странах Персидского залива и Северной Африки, цены на газ в которых в 2-3 раза ниже, чем в России, а сами предприятия располагаются вблизи экспортных портов, что минимизирует логистические затраты. Таким образом, основной задачей РФ на ближайшую перспективу является сохранение позиций отрасли на мировом рынке.

Дубль два

Долгое время единственным способом реализации удобрений в России оставались прямые договора. Но обеспечивают ли они прозрачное ценообразование – большой вопрос. Поэтому отраслевое сообщество решило: справедливая цена может быть сформирована на бирже. Первую попытку торговать удобрениями российские компании предприняли самостоятельно еще в 2007 г., однако успешной она не стала. Сейчас пришло время «второго захода», в этот раз поддержанного ФАС России. По мнению ведомства, это позволит государству эффективнее регулировать рынок, а потребителям - получать объективную информацию при проведении договорной компании.

Таким образом, биржевые торги минеральными удобрениями в России могут стартовать уже в декабре текущего года, сообщил Дмитрий Махонин, начальник управления регулирования ТЭК ФАС России. Это время соответствует плану, прописанному в Дорожной карте по развитию торгов минеральными удобрениями. Уже определены базисы поставок, участники торгов. Пилотным товаром выбран карбамид марки Б. К торгам будут допущены не только конечные потребители, но и трейдинговые структуры.

Представитель антимонопольного ведомства подчеркнул, что старт торгов - это только начало большого пути, необходимо еще установить минимальную величину биржевых продаж, решить вопрос о регистрации внебиржевых контрактов. «В целом мы рассчитываем на поднятие ликвидности рынка МУ в 2018 г.», - резюмировал Дмитрий Махонин.

Площадкой для торгов минеральными удобрениями выбрана СПбМТСБ – ведущая товарная биржа России. Как рассказал вице-президент биржи Антон Карпов, они будут проходить в секции «Минеральное сырье и химическая продукция». Он считает, что рынок МУ с точки зрения транспортных потоков и структуры потребления во многом аналогичен рынку нефтепродуктов: «Основная масса удобрений транспортируется по железной дороге и автомобильным транспортом. На рынке существует несколько крупных производителей и большое число конечных потребителей, кроме того, высока стандартизация производства. Поэтому процедура реализации минудобрений на бирже поможет наладить их прямые поставки до станций назначения и существенно снизить издержки участников торговли».

Понятно, что регуляторы всячески поддерживают вывод минудобрений на биржу, но насколько это нужно другим игрокам рынка – продавцам и покупателям, ради которых, собственно, все и затеяно? Один из крупнейших российских производителей МУ «ФосАгро» с осторожностью оценивает новую инициативу. Конкурентная цена и возможность увеличить объем продаж - вот те преимущества, которые могут привлечь производителей минудобрений к реализации МУ на биржевых торгах, говорит Максим Заточный, директор по развитию «ФосАгро-Регион». По его словам, в преддверии начала торгов компании-производители рассчитывают на получение дохода за счет формирования конкурентной цены, реально отражающей текущую рыночную ситуацию на внутреннем рынке МУ. Также они ожидают возможность использования биржевых индикативов, основанных на свободном биржевом ценообразовании, во внебиржевых контрактах, а также снижение рисков ценовых колебаний за счет применения биржевых хеджирующих инструментов (при их появлении в будущем).

Если же эти ожидания не оправдаются, говорит Максим Заточный, то биржевой рынок МУ будет обречен на низкую ликвидность и существование в режиме «искусственного поддержания жизни».

Докладчик озвучил ряд моментов, которые могут негативно повлиять на эффективность биржевых торгов, и решения по ним пока нет: это высокая стоимость участия для покупателей; консервативность традиционных покупателей МУ; сезонная неравномерность спроса; усложненная логистика и документальное оформление при продаже биржевого товара; весомые преимущества существующих дистрибуторских сетей в виде агротехнологической и консультационной поддержки покупателей.

Даже среди участников конференции не сложилось единого мнения по поводу предстоящего запуска биржевых торгов МУ:

Не стоять на месте

Секрет успеха российских производителей удобрений – не только хорошая сырьевая база, но и грамотное ее использование, а также постоянное стремление к развитию. Так, ОХК «Уралхим» завершает разработку рабочей документации и планирует начать работы по модернизации агрегата карбамида в своем пермском филиале – «ПМУ» - с 2018 г. Как рассказала директор проектного офиса Валентина Колодинская, окончание работ запланировано на 2020 г. После этого мощность производства вырастет с 1.93 тыс. до 2.7 тыс. т карбамида в сутки.

Стоимость реализации проекта оценивается в 6.67 млрд руб., лицензиаром технологии производства карбамида является Stamicarbon. Как рассказала эксперт, модернизация позволит снизить расходы сырья и энергоресурсов, а также повысить экологическую безопасность производства.

В настоящее время «Уралхим» проводит ежегодную ревизию стратегии развития компании, делая акцент на нишевые продукты, новые виды удобрений, новые сервисы и направления продаж.

Кроме того, «Уралхим» намерен развивать систему дистрибуции как на российском, так и на международном уровне. Проект реализуется с 2016 г., компания будет изучать и оценивать его эффективность и определять дальнейшие перспективы. Сейчас на территории РФ у «Уралхима» есть 9 (собственных и арендованных) распределительных баз. Пользование базой включает в себя складирование, хранение, в ряде случаев упаковку и распространение минеральных удобрений.

Позитивные изменения происходят и в Казахстане: «КазАзот» намерен увеличить производство аммиачной селитры и других комплексных минеральных удобрений до 400 тыс. т/год за счет внутренних резервов. Об этом рассказал директор департамента сбыта и маркетинга Адильжан Саугабаев. Сейчас объемы выпуска товарного аммиака составляют около 2 тыс. т/мес.

При реализации продукции компания ориентируется прежде всего на внутренний рынок, экспорт обеспечивается по остаточному принципу, в т.ч. при возникновении сезонных запасов.

Весной 2018 г., говорит г-н Саугабаев, «КазАзот» намерен выпустить опытную партию карбамидо-аммиачной смеси в объеме 15-20 тыс. т, а также азотофосфата. Промышленное производство этих продуктов планируется начать в 2019 г.

Доставка морем

Далее участники конференции перешли к обсуждению перевозок минеральных удобрений.

Проект модальной контейнеризации насыпных и навалочных грузов и их перевалка на контейнерно-балкерном терминале разрабатывается совместно компаниями «Феникс» (оператор ММПК «Бронка», Санкт-Петербург) и «КОТТА контейнер». По словам Сергея Носырева, генерального директора «КОТТА контейнер», ожидаемый рост производства минеральных удобрений и, соответственно, рост объемов экспорта должен быть обеспечен соответствующей логистикой. Предложенные проектом решения позволяют создать дополнительные портовые мощности для перевалки грузов в короткие сроки и без значительных инвестиций.

«КОТТА контейнер» на протяжении нескольких лет разрабатывает прототипы специализированных контейнеров. Один из них предназначен для перевозки минеральных удобрений, серы и калия. Контейнер изготавливается из стали и специальной фанеры. Одним из важных преимуществ контейнера является его экологичность, поскольку она позволяет обрабатывать грузы, имеющие высокий риск загрязнений, без нанесения ущерба окружающей среде. «В начале 2018 г. опытный образец контейнера будет сертифицирован, и мы будем готовы к серийному производству», - говорит г-н Носырев. Данный тип контейнера позволит порту Бронка осуществлять перевалку навалочных грузов со средней нормой погрузки до 60 тыс. т в сутки и таким образом создать предпосылки для переориентации российских экспортных грузов из портов Прибалтики в отечественные порты».

Росту экспорта МУ – и имеющемуся, и потенциальному – и разработке соответствующей инфраструктуры был посвящен доклад Ольги Гопкало, ведущего специалиста компании «Морстройтехнология». Экспорт удобрений из России и соседних стран ежегодно растет, так же как и транзит. Единственным исключением стало прекращение перевалок через Украину, но причины этого - исключительно политические.

В этой связи все востребованнее становятся новые терминалы. Больше всего проектов - на южном направлении. Они будут конкурировать в основном за одну и ту же грузовую базу. По словам г-жи Гопкало, о строительстве терминалов заявили «НМТП» (но мощность пока не определена), «ОТЭКО-Портсервис» (5 млн т), «Тольяттиазот» (до 3 млн т карбамида). Еще один объект будет расположен в сухогрузном районе порта Тамань.

Крупнейшие проекты на Балтике - «ЕвроХим Терминал Усть-Луга» (мощность – до 7 млн т), «Балтийский терминал удобрений» (группа ИСТ, мощность терминала заявлялась как 4 млн т, но сейчас проект остановлен) и «Балтийский карбамидный завод» (350 тыс. т по аммиаку и 1.2 млн т по карбамиду).

Ольга Гопкало рассказала еще об одном проекте – самом северном. Это строительство глубоководного района морского порта Архангельск, которое реализуется совместно с другим масштабным проектом – железнодорожной магистралью «Белкомур». Это даст возможность экспортировать через Архангельск калийные удобрения, произведенные в Пермском крае.

Allgaier Process Technology – один из мировых лидеров в производстве грохотов, вибросит, сушилок кипящего слоя и барабанных сушилок для химической, горнометаллургической промышленности и производства минеральных удобрений и пигментов. Как рассказал руководитель проекта Йенс Гессе, сушильные системы Allgaier характеризуются высокой адаптивностью. Они гарантируют продуктивность технологических процессов благодаря не только своей конструкции, но и большому числу возможных операций.

Покупка нового оборудования, модернизация, расширение производства МУ, запуск нового проекта – все эти действия требуют не только желания производителя, но и финансовой подпитки со стороны. Оптимальным вариантом привлечения дополнительных денег является работа с инвестиционным фондом, таким как CREON Energy Fund. Он был открыт в 2016 г., совокупный объем вложений – около 100 млн евро, рассказал Флориан Виллерсхаузен, директор по развитию бизнеса, маркетинга и коммуникаций. Он подчеркнул, что инвестиции идут в основной капитал проектов. Также эксперты фонда готовы оказать содействие в привлечении и структурировании проектного финансирования. Партнерами финансовой организации являются Caceis Bank Luxembourg S.A., Ernst & Young S.A., Arendt & Medernach S.A. и Группа CREON. Фонд вкладывает деньги в проекты на начальной стадии, а также растущие и сформировавшиеся компании на территории России и стран СНГ.