Пост-релиз конференции «Метанол 2018». Организатор – CREON Chemicals в составе Группы CREON

Метиловый спирт сейчас крайне востребован как на мировых рынках в целом, так и в России в частности Загрузка отечественных мощностей по выпуску метанола уже превышает 90%. Дальнейшее развитие производства становится возможным только при условии введения в эксплуатацию новых установок, тем более что все предпосылки для этого есть.

Тринадцатая международная конференция «Метанол 2018», организованная CREON Chemicals, состоялась в Москве 22-23 мая. Партнером мероприятия выступила Air Liquide, стратегическим партнером – агентство «Коммуникации». Конференция прошла при поддержке CREON Capital, MMSA и «Российского газового общества», генеральными информационными партнерами стали Thomson Reuters и «Нефть и капитал».

«Российский рынок метанола активно развивается, причем как за счет реконструкции действующих установок, так и за счет ввода новых, - отметил в приветственном слове член Совета директоров группы CREON Санджар Тургунов. – По нашим подсчетам, заявлено 14 проектов по созданию метанольных мощностей, а ведь есть еще непубличные компании, которые тоже что-то планируют, но молчат. Все это прекрасно, но не будем забывать о грядущей либерализации рынка газа. Что будет с этими уже просчитанными проектами, когда государство «отпустит» цены на газ – предлагаю обсудить».

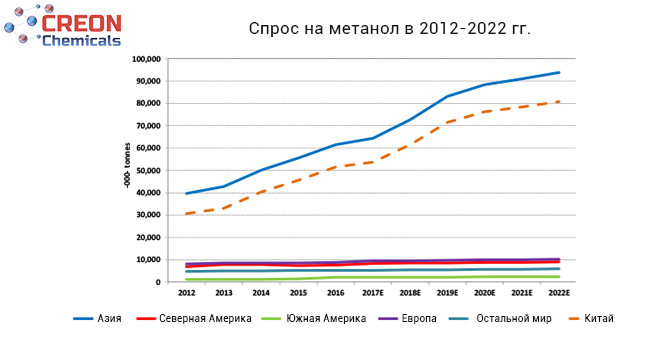

Открыл конференцию управляющий директор по Европе MMSA Вольфганг Зойзер, который представил традиционный обзорный доклад по мировому рынку метанола. По прогнозу эксперта, к 2027 г. мировой спрос на метанол может достигнуть 135 млн т, ежегодный рост составит около 5.5%. Столь впечатляющая динамика будет получена за счет не классической химической промышленности, а таких секторов потребления, как MTO и «метанол как топливо», которые активно развиваются в Китае. Эта страна по-прежнему остается лидером в мировом потреблении: уже к 2022 г. спрос на метиловый спирт достигнет 80 млн т.

При этом внутреннее производство в КНР уже не может закрыть потребности рынка, поэтому наблюдается рост импорта. Если в 2015 г. в страну было ввезено 5.5 млн т, то уже в 2017 г. - 8 млн т метилового спирта.

Что касается Европы, то там тоже прогнозируется рост спроса, но по сравнению с Китаем он будет совсем небольшим – с нынешних 9.5 млн т до чуть более 10 млн т к 2022 г. При этом создания новых производственных мощностей не ожидается.

«В отношении Ближнего Востока у рынка еще несколько лет назад было много ожиданий, а именно – увеличение мощностей на 5 млн т, - говорит г-н Зойзер. – Однако сейчас уже понятно, что предприятия не запустятся, и главные причины – политические. Но в любом случай это были бы поставки только в ближайшие страны, западное полушарие даже не рассматривалось».

Эксперт отметил, что в течение 2018 г. мировые цены на метанол останутся высокими в связи с нехваткой продукта в Китае.

Обзор российского рынка метанола представила руководитель отдела аналитики группы CREON Лола Огрель. Свой доклад она начала с освещения ситуации в СНГ. В настоящее время суммарные производственные мощности по выпуску метанола в странах Содружества (за исключением российских предприятий) составляют около 1 млн т/год. Как рассказала эксперт, производства расположены всего в четырех странах - Азербайджане, Белоруссии, Украине и Узбекистане. Однако на полную мощность они не работают - по итогам 2017 г. выпуск метанола составил всего 355 тыс. т.

Из этого объема бОльшую долю - 266 тыс. т - произвел азербайджанский SOCAR Methanol, его продукция в основном отправляется на экспорт. Выпуск метанола в Белоруссии колеблется от 70 до 85 тыс. т, в Узбекистане - не более 10-12 тыс. т/год. Украина, ранее являвшаяся крупным игроком метанольного рынка, по политическим причинам «выбыла из строя».

Что касается суммарного потребления в СНГ, то оно, по словам г-жи Огрель, в прошлом году чуть превысило 200 тыс. т.

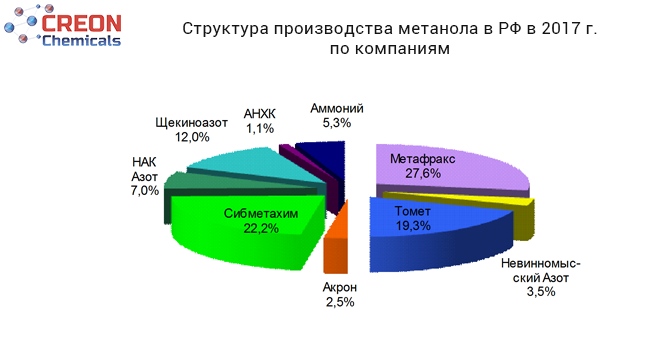

В России на начало 2018 г. суммарные мощности по выпуску метанола составили 4.47 млн т. Производственный потенциал в последние годы расширялся как за счет ввода новых установок («Аммоний»), так и за счет реконструкции действующих («Метафракс», «Сибметахим»). Увеличение мощностей закономерно привело к повышению объемов производства, в 2017 г. они составили 4.1 млн т (+9.3%). Средний уровень загрузки мощностей достиг 93%.

Крупнейшими российскими производителями г-жа Огрель назвала «Метафракс» (27.6%), «Сибметахим» (22.2%) и «Томет» (19.3%). Она отметила, что потребности внутреннего рынка полностью закрываются собственными производственными ресурсами.

Потребление метанола в РФ по итогам 2017 г. выросло на 8% и составило 2.39 млн т. Как рассказала Лола Огрель, темпы роста потребления в нашей стране значительно опережают темпы роста производства. Это говорит о том, что внутренний рынок развивается относительно независимо от объемов выпуска метанола.

По словам аналитика, на долю 10 крупнейших покупателей приходится до 70% от объема потребления товарного метанола. Основным индивидуальным потребителем является производитель изопрена и МТБЭ – «Нижнекамскнефтехим». Ежегодно на этом предприятии перерабатывается около 250 тыс. т метанола. Недавно в рамках программы по наращиванию производства изопренового каучука СКИ-3 была запущена новая установка по выпуску высококонцентрированного формалина на заводе изопрена-мономера. После выполнения программы спрос на метанол в «НКНХ» вырастет.

Г-жа Огрель отметила, что структура потребления метилового спирта в РФ существенно отличается от мировой: в нашей стране на формальдегид (с учетом изопрена) приходится почти 50%, в мире - только 30%. В качестве альтернативного топлива метанол в РФ не используется вообще.

Особенностью России является значительный объем потребления со стороны газодобывающей отрасли, где метанол используется в качестве ингибитора, препятствующего образованию гидратных пробок при добыче и транспортировке газа.

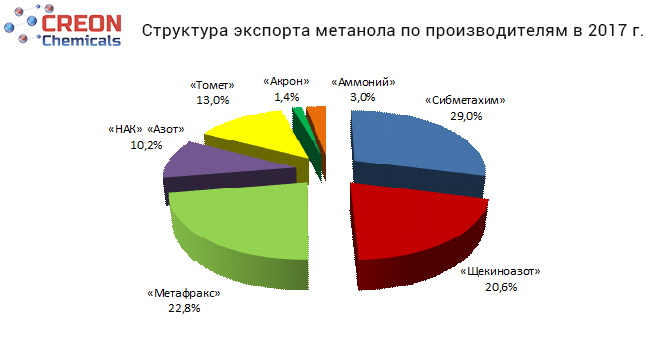

Доля экспорта в общем объеме выпуска в последние годы находится на уровне 35-40% и регулируется внутренним спросом и производством. В 2017 г. она составила 41.3%, в физическом выражении это 1.68 млн т. Как рассказала эксперт, в 2016 г. зарубежным потребителям было отправлено 1.5 млн т. Увеличение показателя стало возможным за счет роста производства.

Формально крупнейшим потребителем российского метилового спирта является Финляндия (более половины от общего объема поставок). Однако по факту она выполняет роль транзитного пункта, откуда продукт дальше отправляется в другие европейские страны.

За последние два года значительно укрепила свои позиции Польша (244 тыс. т по итогам 2017 г.), при этом был потерян крупный потребитель в лице Турции.

Эксперт отметила, что Россия не поставляет метанол в крупнейший регион потребления - АТР, и связано это с высокими логистическими затратами. В ближайшие годы нашим основным рынком сбыта останется Европа, где ожидается рост спроса с одновременным снижением производства.

По объемам поставок крупнейшим экспортером в РФ является «Сибметахим» (487 тыс. т по итогам 2017 г.), который традиционно направляет за границу 30-40% от объема производства.

Далее участники конференции перешли к обсуждению планируемой либерализации рынка газа. «Да, государство официально прописало необходимость развивать организованную биржевую торговлю в России, в т.ч. и газом, - сообщил Сергей Трофименко, управляющий директор по рынку газа и электроэнергии СПбМТСБ. – Это закреплено в Указе Президента РФ № 618». По словам представителя биржи, объемы торгов ежегодно растут: только за прошедший год они прибавили 21%. Количество потребителей на бирже увеличилось на 11%.

Для выполнения поручения Президента необходимо выполнить определенные условия:

· Создать равные условия для всех участников внутреннего рынка газа.

· Разработать единые принципы цено- и тарифообразования для двух сегментов рынка (биржевого и внебиржевого), выровнять условия поставок газа в различные регионы.

· Обеспечить недискриминационный доступ конечного потребителя к биржевым торгам (например, доступ к сетям ГРО).

· Внедрить биржевые технологии, позволяющие участникам рынка оперативно управлять портфелем контрактов, минимизировать рыночные и кредитные риски.

· Создать полноценные рыночные ценовые индикаторы.

В области правового регулирования это выразится во внесении изменений в постановление Правительства РФ от 16 апреля 2012 г. № 323, предоставляющих право реализации природного газа, добытого «Газпромом» и его аффилированными лицами, на организованных торгах; установлении минимальной величины продаваемого на бирже газа хозяйствующими субъектами, занимающими доминирующее положение на региональных товарных рынках; отмене госрегулирования цен на газ, добываемый «Газпромом» и его аффилированными лицами; гибком переходе к применению в договорах поставки газа принципа take or pay; изменение в расчете тарифов по транспортировке газа по схеме «вход-выход»; внесение изменений в Правила учета газа, определяющие порядок учета и актирования газа.

В технологическом плане, говорит г-н Трофименко, следует внедрить целый ряд новшеств: систему коммерческой балансировки газа в ГТС; новые биржевые инструменты с более длинным горизонтом торговли; технологию перепродаж с Центральным контрагентом; торги с привязкой к виртуальному балансовому пункту; торги производными финансовыми инструментами.

В России основной сферой применения метанола по-прежнему остается классическая химия, за границей же он все чаще используется в качестве топлива (или добавки к нему). Как рассказал исполнительный директор Methanol Institute Кристофер Чаттертон, Израиль уже официально ввел стандарт на топливо М15 (т.е. с содержанием метанола 15%). На автомобилях с гибкой топливной системой испытывается топливо М70-85. Итальянский автоконцерн Fiat разработал особую серию модели Fiat 500, предназначенную для М15. В Дании создана первая метанольная заправочная станция. Все больше о широком внедрении метанола задумывается правительство Индии.

Помимо автотранспорта, метанол находит применение в качестве котельного топлива, топлива для печей и горелок.

«Заправлять ли метанолом морские суда? Да, однозначно! – считает Крис Чаттертон. – Это особенно актуально в свете вводимых ограничений по выбросам окислов серы. Пока зоны контроля невелики, но они однозначно будут расширяться по всему миру».

Преимущества метанола как судового топлива очевидны: это и более низкие затраты на переоборудование судов, и беспроблемное его хранение в любом порту.

Высоко- и среднеметанольные топлива широко распространены в Китае, их внедрение поддерживается правительством страны. Как рассказал заведующий лабораторией бензинов «ВНИИ НП» Дмитрий Потанин, в 2016 г. 35% от общего объема потребления метанола в КНР приходилось на «топливное направление», а примерно треть из этого количества - непосредственное смешение в топлива. По словам эксперта, вовлечение метилового спирта в количестве 15-30% обеспечивает возможность использования дешевых низкооктановых углеводородных фракций.

«ВНИИ НП» разработал несколько топливных композиций М30 и провел их лабораторные испытания. Все образцы продемонстрировали химическую и физическую стабильность. На разработку уже получен патент, запланированы стендовые испытания топлив на двигателях.

Если применение метанола в топливе – для России дело далекого будущего, то в деревообрабатывающей промышленности он давно и активно используется (цепочка «метанол-формальдегид-смолы»). Выпуск древесных плит в РФ в ближайшие годы будет расти, рассказал генеральный директор «ВНИИДРЕВ» Александр Шалашов. По итогам 2017 г. суммарный объем производства древесно-стружечных плит (ДСП) и ориентированно-стружечных плит (ОСП) увеличился на 8% и достиг 8.41 млн м3, к 2030 г. они прогнозируются на уровне 8.3-9.6 млн м3.

Положительная динамика наблюдается и в сегменте древесно-волокнистых плит (ДВП): в прошлом году их выпуск подрос на 6% до 590 млн м3, к 2030 г. может достигнуть 1.1 млрд м3.

По словам докладчика, рост производства древесноплитных материалов в РФ будет возможен за счет реализации новых проектов. По МДФ/ХДФ до 2030 г. планируется ввод 2.3 млн м3 мощностей в шести субъектах РФ, по ДСП – 0.5 млн м3 в трех областях, по ОСП ожидается прирост в размере 3.9 млн м3. Что касается ДВП, то существующих мощностей достаточно для удовлетворения спроса до 2030 г.

Основной способ транспортировки метанола в России – перевозки по железной дороге, причем это распространяется и на экспортные поставки, и на внутренние. По итогам 2017 г. погрузка метанола на сети «РЖД» составила 315.5 тыс. т, это на 8% превышает аналогичный показатель прошлого года. Как сообщил руководитель отдела маркетинга «РМ Рейл» Георгий Зобов, погрузка метанола в первом квартале 2018 г. также выросла (+7.3%). Эксперт отметил, что железнодорожный транспорт - это основной способ перевозки метанола в нашей стране, около 85% произведенного продукта отгружается на ж/д.

Средний показатель по игрокам рынка: доля экспортных перевозок метанола от общего объема составляет порядка 50%.

На сегодняшний день вагоны с осевой нагрузкой 23.5 т/ось остаются наиболее актуальными и востребованными при перевозке метанола, т.к. у вагонов-цистерн в габарите 1-Т нового производства грузоподъемность используется полностью при любой температуре наливаемого груза. Применение технологии 25 т/ось в традиционном габарите не несет существенной экономической выгоды при перевозке метанола. Также используются цистерны с осевой нагрузкой 25 т/ось в габарите Тпр, но данная технология имеет ряд ограничений на путях необщего пользования и негабаритных местах сети «РЖД», а также отсутствует допуск данных вагонов на основных экспортных направлениях перевозок метанола.

Каковы же метанольные перспективы России, и насколько они изменились по сравнению с прошлым годом? По словам ведущего аналитика группы CREON Марии Дубининой, в настоящее время официально заявлено о 14 проектах совокупной мощностью более 19.7 млн т.

Один из них – проект компании «Када-Нефтегаз» мощностью 1 млн т метанола в год и стоимостью 37 млрд руб. Соинвестором может выступить китайская корпорация TBEA Group. Кроме того, в проектировании предприятия может принять участие японская Mitsubishi Electric Corporation.

Уже во втором квартале текущего года может быть запущено производство метанола и аммиака в «Щекиноазот». Проект стоимостью 18.5 млрд руб. находится в высокой стадии готовности, лицензиаром выступает Haldor Topsoe. В планах у предприятия - еще один проект по метанолу с тем же лицензиаром. Срок запуска сдвинут с 2021 г. на 2022 г.

Изменения произошли и у компании «ЯТЭК» - определились мощности планируемого производства (это 1.75 млн т/год), кроме того, представители компании называют проект «первой линией», а значит, может появиться и вторая.

А вот «Мангазею» можно вычеркнуть из списка – компания продала «Новатэку» свое месторождение Черничное, которое должно было быть источником газа для производства метанола.

Далее участники конференции перешли к обсуждению ведущих технологий и лицензиаров. Один из них – уже упоминавшаяся компания Haldor Topsoe, которая сейчас реализует крупный проект в Туркменистане. Это предприятие по выпуску синтетического бензина, которое может быть запущено уже в конце 2018 г. Как рассказала руководитель группы новых процессов департамента газохимии и нефтехимии Haldor Topsoe Анастасия Трухина, срок ввода в эксплуатацию соответствует плану.

Проект стартовал в 2016 г. и предполагает производство бензина ОЧ-92 из природного газа по технологии Haldor Topsoe. Мощность завода составит 600 тыс. т топлива в год, промежуточными стадиями станут синтез-газ и метанол (1.9 млн т). Требуемый объем сырья оценивается в 1.8 млрд м3/год.

На сегодняшний день в мире эксплуатируется восемь установок производства метанола по технологии Lurgi MegaMethanol™, которые включают автотермический риформинг. По словам директора по развитию компании Air Liquide д-ра Маттиаса Штайна, единственная в мире установка производства метанола на основе чистого автотермического риформинга (ATR) производительностью 1 млн т/год расположена в Чили. Она находится в эксплуатации с 2004 г., в настоящее время прошла модернизацию и будет снова запущена в третьем квартале 2018 г.

Air Liquide уже много лет предлагает технологию GigaMethanol (производительностью до 10 тыс. т/сутки с использованием чистого автотермического риформинга в начале цикла). Новейшим усовершенствованием стало использование ATR высокого давления (Lurgi HP-ATR™) в начале цикла установки производства метанола.

Преимуществами по сравнению с применением чистого автотермического риформинга низкого давления являются повышение эффективности, простота эксплуатации и технического обслуживания.

По словам эксперта, технология Lurgi HP-ATR™ впервые была внедрена на предприятии во Фрайберге (Германия).

Кроме того, эксперт заявил, что небольшие установки для выпуска метанола производительностью до 250 тыс. т/год становятся все популярнее среди потребителей. Они особенно интересны для интеграции в действующие объекты нефтехимии, а также для удаленных объектов с высокими логистическими затратами. Благодаря новым технологическим разработкам доля капитальных затрат и эффективность близки к аналогичным показателям для крупных установок. В то же время традиционные покупатели метанола становятся операторами: из-за значительного разрыва между стоимостью природного газа и договорной ценой продукционного метанола возможна дополнительная экономическая гибкость и рентабельность.

thyssenkrupp Industrial Solutions предлагает потребителям технологию синтеза метанола AdWinMethanol, которая позволяет получать продукт в широком диапазоне мощностей - от 3 тыс. до 10 тыс. т/сутки для одной очереди, со значительными экономическими преимуществами. Основная концепция – преобразование предельных и/или непредельных короткоцепочечных углеводородов в синтез-газ методом частичного каталитического окисления в реакторах (ATR) с высокой гибкостью сырья. Как отметил менеджер по развитию бизнеса и продажам Александр Шевченко, эта технология подходит для крупнотоннажных установок по производству метанола. Ее преимущества – это снижение стоимости EPC-контракта за счет уменьшения общего размера инвестиционных затрат за счет оптимизации параметров технологического процесса, использования более компактного оборудования из-за уменьшения объема синтез-газа и работы под повышенным давлением, значительно упрощенная конструкций компрессоров и реакторов синтеза метанола; высокая гибкость в отношении поставляемого сырья; снижение удельных расходов сырья и энергоресурсов, сокращение потребления природного газа на 3%; снижение стоимости катализатора и затрат на обслуживание.

Главный инженер-технолог Johnson Matthey Чарльз Ю представил информацию об улучшенном последовательном контуре DAVY ASL, который сочетает в себе преимущества контуров с высоким и низким коэффициентом рециркуляции. С помощью такого подхода решаются некоторые проблемы ранних разработок (дезактивация катализаторов). Используется опробованный и проверенный дизайн оборудования (реактор и компрессор).

Усовершенствованный последовательный контур DAVY ASL позволяет уменьшить размер половины всего оборудования, используемого в исходном последовательном контуре DAVY, а также улучшить энергоэффективность при неизменном коэффициенте использования сырья. Такая схема контура может быть применена для агрегатов метанола на базе как природного газа, так и угольного сырья.