В2021 году экспортные поставки «Газпрома» в Европу (с учетом Турции) составили около 174 млрд кубометров.

В результате политического решения ЕС отказаться от российского газа выпадающие объемы составят, по нашей оценке, около 90 млрд кубометров по итогам 2022 года.

В будущем году невостребованные экспортные мощности могут составить 120 млрд кубометров и еще больше вырасти к концу десятилетия.

В нашем распоряжении достаточно короткий временной интервал, где-то рубеж 1930-х годов, не только для выработки «компенсирующих» стратегий, но и для их практической реализации. В противном случае «Газпром», лидер российской газовой отрасли, рискует потерять значительную часть экспортной выручки, столь необходимой ему для выполнения инвестиционных программ и поддержания низких цен на внутреннем рынке.

Помимо упущенных экспортных доходов, как и долей на мировом рынке, невозможно будет поддерживать и объемы добычи, а значит, и рабочие места, налоги, заказы для многочисленных поставщиков, пишет Эксперт.

Пока что снижение физических объемов экспорта не сказывается на выручке, уровень которой поддерживается беспрецедентным взлетом цен на природный газ. За шесть месяцев 2022 года чистая прибыль «Газпрома» по МСФО составила 2,514 трлн рублей, это не только в 2,6 раза превышает показатель за первое полугодие 2021 года, но и больше его суммарной прибыли за два предыдущих календарных года. Очевидно, что по мере стабилизации газовых цен, хотя и на более высоких уровнях, чем прежде, падение экспортных объемов ударит по выручке компании.

Куда направить выпадающие объемы?

Обсуждение компенсирующих стратегий в настоящее время ведется в формате поиска рынков сбыта природного газа вне Европы.

Среди них называется и внутренний рынок. Как сообщил 15 сентября 2022 года на Петербургском международном газовом форуме зампредседателя правления «Газпрома» Олег Аксютин, тотальная газификация российских регионов позволит к 2030 году увеличить поставки газа на внутренний рынок на 20 млрд кубометров. Дополнительный плюс в 10 млрд кубометров в ближайшие годы может дать и российский рынок газомоторного топлива. Но компенсировать потерю экспортной выручки такая стратегия неспособна.

В плане перенаправления потоков трубопроводного газа на внешние рынки основные надежды возлагаются на реализацию проекта «Сила Сибири — 2», по этому трубопроводу газ будет поставляться через Монголию в Китай, объем экспорта составит 50 млрд кубометров. Вице-премьер Александр Новак полагает, что строительство «Силы Сибири — 2» начнется в 2024 году, правда, до этого момента необходимо подписать долгосрочный контракт с КНР. Степень готовности проекта для начала его реализации высокая: все условия контракта, в том числе цены, согласованы.

Но китайская сторона не спешит связывать себя долгосрочными обязательствами. Со стороны КНР альтернативой «Силы Сибири — 2» может стать объявленное наращивание мощностей терминалов для приема СПГ с нынешних 106 млн тонн в год до 170 млн тонн к 2025 году. Нет ясности и с проектом поставок из Туркмении в Китай 25 млрд кубометров газа в год по линии «Д» — четвертой нитке газопровода, сооружение которой позволит довести поставки туркменского газа в КНР до 65 млрд кубометров в год. Строительство линии должно было начаться в 2015 году, но затем было отложено.

Переориентацию до 22,8 млрд кубометров газа из объемов европейского экспорта «Газпрому» обеспечат запланированные мощности по сжижению газа на Балтике («СПГ-Портовая» — 3,5 млн тонн после расширения и перспективный комплекс по сжижению газа «Русхимальянса» в Усть-Луге — 13 млн тонн. ). Если прибавить к этому возможные свопы с иранским СПГ, это добавит еще 2,2 млрд кубометров в портфель сжиженного газа «Газпрома». Таким образом, суммарно из Европы на мировые экспортные рынки в 2030 году может быть переориентировано 75 млрд кубометров.

Но и эта цифра не покрывает выпадающие экспортные объемы «Газпрома» в Европе. Если даже добавить к ним 30 млрд кубометров, которые уйдут на внутренний рынок, остаются «непристроенными» еще 69 млрд кубометров трубопроводного газа (174 млрд кубометров минус 105 млрд кубометров). Часть этих объемов может по-прежнему поставляться дружественным европейским странам, а остальная — замещена сжиженным газом негазпромовского происхождения, например сжиженным газом от «Новатэка».

Тем не менее судьба крупнотоннажных проектов по производству СПГ в РФ вызывает много вопросов. Они связаны с отсутствием у нас технологий такого сжижения. На преодоление отсталости в этой области правительство РФ уже направило средства, но на вопрос, сколько времени потребуется для достижения коммерческого результата, трудно ответить однозначно.

Минэнерго еще в начале лета 2022 года придерживалось прописанных в долгосрочной программе развития СПГ-отрасли ориентира по сжижению газа в 120–140 млн тонн. Однако на фоне потери доступа к западным технологиям и оборудованию снизило прогноз производства до 80–120 млн тонн к 2035 году. Те два миллиарда рублей, которые будут направлены на создание опытных образцов оборудования для производства средних и крупных партий СПГ, отраслевые источники считают недостаточными. По словам главы «Новатэка» Леонида Михельсона, для импортозамещения в отрасли СПГ потребуется профинансировать НИОКР на 24 млрд рублей.

Контуры компенсирующей стратегии

Закономерен вопрос: а существует ли такая стратегия, которая не утратит своей актуальности и после 2050 года, при том что приступить к ее реализации можно без промедления, уже сейчас, благодаря отсутствию препятствий, подобных тем, с которыми сталкиваются проекты крупнотоннажного СПГ? Положительный ответ на этот вопрос, на наш взгляд, лежит на поверхности. Но сфокусироваться на поисках такой стратегии пока мешают сложившиеся стереотипы мышления, которые необходимо преодолеть.

Поиски компенсирующей стратегии нельзя ограничить форматом собственно трубопроводного газа или СПГ. Стратегия, связанная с экспортом продуктов передела метана, достойна неменьшего внимания. Неважно в данном случае, поставляешь ли ты природный газ (в жидком или газообразном состоянии) или же продукты трансформации метана.

С этим утверждением никто как будто бы и не спорит. Ожидается, что два крупных проекта по переработке газа, Амурский ГПЗ и комплекс в Усть-Луге, должны увеличить российские мощности по переработке втрое, до 157 млрд кубометров в год к 2025-му. Тем не менее считаться компенсирующими эти проекты не могут, так как они связаны с выделением гелия и этана из многокомпонентного («жирного») природного газа и не предполагают производство передельных продуктов самого метана.

По нашему глубокому убеждению, долгосрочная экспортная стратегия до 2050 года должна отвечать требованиям глобальной «зеленой» повестки, в том числе обязательствам самой РФ по достижению углеродной нейтральности к 2060 году. Это означает, что как природный газ, так и газохимия, предназначенная для экспорта, должны либо сами стать низкоэмиссионным продуктом, либо сопряженные с ними выбросы парниковых газов должны компенсироваться углеродными единицами.

Доминирующий при обсуждении экспортной стратегии подход в настоящее время акцентирует внимание на том, что в Европе и Азии «зеленая» повестка отступила на второй план перед лицом энергетического кризиса. Этот однозначно краткосрочный тренд воспринимается как сигнал к тому, что (с немалым облегчением) о «зеленой» повестке в РФ можно позабыть, по крайне мере до лучших времен.

Было бы ошибкой откладывать на неопределенный срок борьбу с изменениями климата в долгосрочной энергостратегии РФ. Более того, она должна играть в ней ключевую роль, в том числе при формулировании той ее части, которая относится к экспорту. При этом, конечно, следует избегать западных крайностей в трактовке «зеленой» повестки, которая сводит ее к борьбе с углеводородами, а не с выбросами парниковых газов как таковыми. Если декарбонизация нефтегазовой отрасли практически возможна, то это в полной мере отвечает требованиям глобальной борьбы с изменениями климата.

В мире неопределенностей, которые окружают будущее мировой энергетики, уже сформировались тренды, которые могут послужить важным ориентиром в поисках компенсирующей экспортной стратегии. Высокие цены на природный газ в международной торговле — явление не временное, а начало целой эпохи таких цен, обусловленных, кроме геополитики, двумя важнейшими причинами.

Во-первых, нарушениями инвестиционного цикла в нефтегазовой отрасли, что привело к формированию здесь устойчивого рынка продавца. При этом закрыть образовавшийся инвестиционный гэп не представляется возможным. Во-вторых, эмиссионной политикой центральных банков западных стран, которая запустила долговременный глобальный сырьевой суперцикл. Раскрутку этого цикла пока маскирует искусственное укрепление доллара.

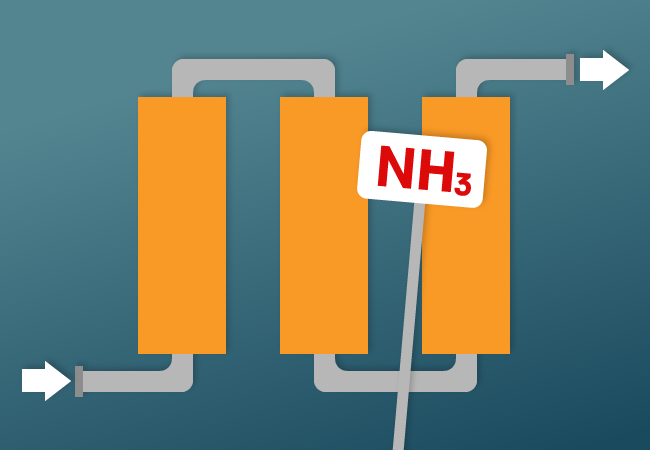

На практике сверхвысокие цены уже привели к кризису газохимической отрасли в странах — импортерах природного газа, прежде всего в сегменте производства азотных удобрений. В Европе производство азотных удобрений сократилось более чем на 70% из-за высоких цен на газ. Одновременно страны — экспортеры природного газа получили колоссальные преимущества на мировом рынке сырья для производства азотных удобрений как поставщики конкурентоспособного аммиака.

Итак, компенсирующей экспортной стратегией, которая в полной мере отвечает упомянутым выше требованиям и ограничениям, является производство из природного газа «голубого» водорода с последующим его преобразованием в низкоэмиссионный аммиак для транспортировки на мировые рынки.

Дополнительные аргументы

Компенсирующая стратегия «низкоэмиссионный водород/аммиак» предпочтительнее ставки на крупнотоннажный СПГ потому, что сжиженный природный газ с позиций «зеленой» повестки рассматривается как переходный вид топлива и его потребление в странах ОЭСР в ближайшей исторической перспективе начнет сокращаться. Так, согласно недавнему долгосрочному прогнозу консалтинговой компании Rystad Energy, глобальный «пик СПГ» (то есть максимальный спрос на этот энергоноситель) будет достигнут уже в 2034 году. Отсутствие технологий производства крупнотоннажного СПГ ставит РФ в проигрышную позицию вечно догоняющего по отношению к таким его экспортерам, как США, Катар и Австралия, которые обладают не только соответствующими технологиями, но и инвестиционными ресурсами для их реализации.

Стратегия «низкоуглеродного водорода/аммиака» не получила при обсуждении долгосрочной энергостратегии России должного внимания не только в силу упомянутых выше стереотипов мышления, но и по объективным причинам, которые заключаются в следующем:

1. Отсутствие в настоящее время глобального рынка низкоэмиссионного водорода.

2. Нерешенные проблемы экспорта водорода на мировые рынки из РФ из-за невозможности использовать для этого существующие магистральные газопроводы.

3. Снижение интереса к водородной тематике, поскольку потребители в недружественных странах могут отказаться от водорода российского происхождения.

4. Сомнения относительно наличия в РФ технологий крекинга метана с высоким процентом захвата углекислого газа, которые выводили бы «голубой» водород по показателям эмиссии парниковых газов на уровень «зеленого» электролизного водорода.

Упомянутые выше четыре препятствия для компенсирующей стратегии «низкоэмиссионный водород/аммиак» не являются непреодолимыми.

Во-первых, превращение низкоэмиссионного водорода из нишевого продукта в массовый неизбежно, а его потребление будет устойчиво расти до и после 2050 года. Международное энергетическое агентство прогнозирует объемы потребления низкоэмиссионного водорода в 2030 году от 16 до 24 млн тонн против менее одного миллиона в 2021 году.

Консалтинговая компания McKinsey оценила стоимость пула водородных проектов со сроками реализации до 2030 года в 240 млрд долларов, из них по проектам стоимостью 22 млрд долларов уже приняты окончательные инвестиционные решения. Разрыв между заявленными инвестициями и теми, по которым принято решение, объясняется энергетическим кризисом в Европе и Азии. Этот разрыв начнет быстро сокращаться по мере того, как в США начнет действовать принятое в августе 2022 года стимулирующее водородную экономику законодательство (IRA).

Irena, международное агентство возобновляемой энергетики, считает, что к 2050 году в мире ежегодно должно производиться 614 млн тонн водорода, из которых две трети будут являться «зеленым» водородом, а 205 млн тонн — «голубым». Примерно четверть производимого в мире водорода в тот же рубежный год станет объектом международной торговли, из которых 100 млн тонн будет приходиться на «зеленый», а 50 млн тонн — на «голубой» водород. При этом половина водорода будет экспортироваться по водородопроводам, а остальная часть — морским транспортом в виде аммиака. На этом фоне принятые до начала СВО планы РФ по выходу на 15‒50 млн тонн экспорта чистого водорода в 2050 году не выглядят сверхамбициозными.

Более 70% из 70‒75 млн тонн существующего предложения водорода в мире производится из природного газа, но относится этот водород к категории «серого», характеризующегося значительным углеродным следом. Мировой рынок чистого водорода будет развиваться как по линии «зеленого» (электролизного) водорода, так и «голубого» водорода, производимого из природного газа методами парового риформинга с захоронением захваченного в этом процессе СО2.

С ролью стратегических инвесторов в «голубой» водород уже определились такие газодобывающие компании, как Saudi Aramco, Shell, Equinor и Qatargas. Saudi Aramco стала первой в мире компанией, осуществившей производство и отгрузку «голубого» аммиака в Японию в сентябре 2020 года.

Показательно, что несмотря на прохладное отношение Минэнерго к экспорту «голубого» водорода, устойчивый интерес к нему в РФ отмечен на корпоративном уровне. Так, согласно, «Атласу российских проектов по производству низкоуглеродного и безуглеродного водорода и аммиака» Минпромторга РФ, всего насчитывается 33 пилотных проекта, из которых 27 связаны с «зеленым», электролизным водородом. Тем не менее на общем фоне выделяются четыре проекта «голубого» водорода. Среди них проект Обского ГХК компании «Новатэк» с прогнозным объемом производства 2,2 млн тонн аммиака в год и долгосрочными планами увеличения до 5 млн тонн.

Проекты «голубого» водорода/аммиака в Арктике и на Дальнем Востоке характеризуются короткими транспортным цепочками: добыча природного газа — паровой риформинг в зоне порта — улавливание выбросов СО2 с обратной закачкой в пласт в местах добычи — извлечение водорода — производство аммиака — его транспортировка морским транспортом на экспорт. Кроме того, в арктическом кластере сосредоточены богатые и еще не разработанные газовые месторождения на суше, а в дальневосточном ведется активное освоение морских запасов газа.

Во-вторых, перемещение низкоуглеродного водорода на большие расстояния, как оказалось, представляет собой решаемую проблему. Сравнительно недавно европейцы обсуждали возможности импорта водорода в сжиженном и компримированном виде, однако, судя по планам ведущих немецких энергетических компаний, приоритет отдан в пользу импорта аммиака.

Так, немецкие энергетические гиганты RWE и Uniper планируют строительство терминалов для приемки именно низкоуглеродного аммиака. На терминалах этих компаний будет производиться выделение водорода из аммиака с дальнейшей его транспортировкой по водородопроводам. Через них в 2030 году должно поступить около 0,6 млн тонн водорода, что суммарно составит около 20% от потребностей немецких потребителей. Именно об импорте аммиака, а не СПГ, сумел договориться канцлер Олаф Шольц во время своего недавнего визита в Канаду.

Иными словами, решением логистической проблемы станет не перемещение через океаны промышленных объемов самого водорода, а более «удобных» для этого его производных (аммиака, метанола и др.) с последующим их крекингом. Аммиак, произведенный из «голубого» водорода, — наиболее подходящий инструмент для формирования мирового рынка водорода, который, кроме того, может в перспективе использоваться как штатный энергоноситель.

В-третьих, нельзя исключить ситуации, когда производство «голубого» водорода запущено с опережением не только устойчивого спроса на него, но и при сохранении недружественными странами санкций на импорт энергоносителей из РФ. Достаточно вспомнить, как после начала СВО Uniper поспешила отказаться от договоренностей об импорте «голубого» аммиака в объеме 1,2 млн тонн в год с «Новатэком». Но компенсационная стратегия «низкоэмиссионный водород/аммиак» предоставляет решения и в таких ситуациях.

Из-за удорожания природного газа мир столкнулся с беспрецедентным кризисом азотных удобрений. Поэтому дополнительные объемы «голубого» водорода в период неопределенности могут найти свой рынок сбыта в виде аммиака, который служит сырьем для производства таких удобрений. Напомним, что к середине августа 2022 года в Европе остановлено 70% мощностей по выпуску азотных удобрений. Аммиак в настоящий момент выведен из-под санкций недружественными странами, поскольку мировой рынок удобрений остро нуждается в нем.

Кроме того, вхождение нефтегазовых компаний в производство низкоэмиссионного аммиака поможет устранению барьеров, стоявших долгие годы на пути его экспорта из страны. Они привели к тому, что в индустрии азотных удобрений в РФ доминирующую роль играют компании полного цикла, которые потребляют аммиак для дальнейших его переделов. Незаполненность растущей экспортной ниши в поставках аммиака связана с логистикой.

Критическая ситуация с экспортом, когда фактический вывоз аммиака из страны оказался заблокирован, возникла в 2022 году. За семь месяцев года его производство упало на 13%.

Дело в том, что в России нет ни одного специализированного терминала по перевалке аммиака, для чего традиционно использовались порты в Прибалтике, а единственный аммиакопровод Тольятти — Одесса проходил через территорию Украины. Он был остановлен 24 февраля 2022 года. В сентябре этого года президент Украины Владимир Зеленский сообщил, что поддержит экспорт российского аммиака через Украину только в обмен на военнопленных.

Производители аммиака и азотосодержащих удобрений начали испытывать логистические трудности и другого рода. Фрахт для перевозок продукции оказался доступен только в российских портах. Кроме того, количество судов, которое оказалось возможно зафрахтовать, сократилось кратно. Возникли проблемы со страхованием грузов и проведением транзакций.

Участие нефтегазовых компаний в аммиачном бизнесе позволит задействовать их потенциал для перестройки системы отправок: создание необходимой портовой инфраструктуры (порт Сабетта и др.), а также флота аммиаковозов. Аммиак и СУГи возят на одних и тех же судах ввиду схожей температуры кипения. Класс опасности у обоих один — четвертый. Для транспортировки аммиака подходят и СПГ-газовозы. Решение логистической проблемы позволит серьезно перераспределить потоки аммиака на новые рынки в Латинскую Америку и Юго-Восточную Азию, которые заявляют об остром его дефиците. Традиционно импортозависима по аммиаку Индия. Китай — крупнейший в мире производитель аммиака — начал его импортировать (0,8 млн тонн в 2021 году). В связи с планами тотального перевода транспорта, прежде всего грузового, на водородные элементы КНР проявляет особый интерес к импорту именно углеродно нейтрального водорода.

Наконец, масштабное производство низкоэмиссионного водорода решает и перспективную проблему, которая с неизбежностью встанет перед российской промышленностью удобрений: введение странами-импортерами пограничного углеродного налога.

В-четвертых, опасения из-за отсутствия импортного оборудования для производства низкоэмиссионного водорода/аммиака преувеличены. Так, в «Концепции развития водородной энергетики в Российской Федерации» (август 2021 года) признается «значительный опыт применения в промышленности технологий паровой конверсии метана»). Давно отработаны технологии как синтеза аммиака, так и закачки углекислого газа в пласт. Хотя нет предела совершенству и здесь. Для достижения высоких показателей захвата парниковых газов (95% и выше) требуется освоение современных технологии автотермического риформинга (АТР).

Из-за удорожания природного газа мир столкнулся с дефицитом азотных удобрений. Поэтому дополнительные объемы «голубого» водорода найдут свой рынок сбыта в виде аммиака, который служит сырьем для их производства

Пауза перед рывком

Перенос с осени этого года на середину следующего сроков подготовки новой энергостратегии РФ до 2050 года связан со многими неопределенностями: санкционное давление на Россию, контракт по «Силе Сибири — 2», работоспособность «Северных потоков», возможность быстро нарастить компетенции в технологиях крупномасштабного СПГ. Из простого перечисления важнейших из этих «неопределенностей» напрашивается вывод, что сроки подготовки многострадальной энергостратегии до 2050 года придется переносить еще не раз.

Тем не менее отсрочка на год, безусловно, разумное решение. В отсутствие в ходе прошедших обсуждений новых прорывных идей отсрочка позволит вернуться к обсуждению альтернативных вариантов развития энергетики, прежде всего в части ее экспортной составляющей.

Объемы природного газа, подпадающие под санкции и ограничения Запада, могут быть перенаправлены на производство «голубого» водорода с последующей его трансформацией в низкоэмиссионный аммиак. Такая трансформация гарантирует устойчивый рынок сбыта этому продукту газохимии на историческую перспективу даже в том случае, если России долго будет находиться под санкционным давлением.

Аммиак — товар мобильный, не привязанный к трубопроводам, экспортировать который по морю можно в любой порт, где имеется соответствующая инфраструктура. Превращение России в ведущего экспортера низкоэмиссионного аммиака снизит турбулентность на мировом рынке удобрений, станет неоценимым вкладом в решение глобальной продовольственной проблемы.