Пост-релиз конференции «Полимерные трубы и фитинги 2016». Организатор – INVENTRA в составе Группы CREON

Стремительное падение спроса на полимерные трубы продолжается третий год подряд, соответственно растет степень износа требующих замены сетей. Участники рынка уповают на единичные коммерческие проекты и ожидают, что аварийное состояние инфраструктуры само по себе со временем станет драйвером восстановления отрасли.

Компания INVENTRA 8 апреля провела Десятую международную конференцию «Полимерные трубы и фитинги 2016». Генеральным спонсором мероприятия выступила Группа «ПОЛИПЛАСТИК» партнером – компания «Центрополимер». Конференция прошла при поддержке компании LyondellBasell Polyolefins, информационным спонсором выступил журнал «Полимерные материалы»

В приветственном слове Санджар Тургунов, генеральный директор CREON Energy, отметил, что российский рынок полимерных труб стал по-настоящему российским ввиду того, что серьезно сократился импорт, в т.ч. и готовых изделий, и место на рынке заняло большое количество отечественных компаний. Но есть и плохие новости: несмотря на то, что заявлено много крупных проектов, проблемы в области строительства и ЖКХ актуальны, и по итогам года ожидается сильное падение в данных секторах. Также традиционно остро стоит вопрос объема контрафактной продукции в кризисный период.

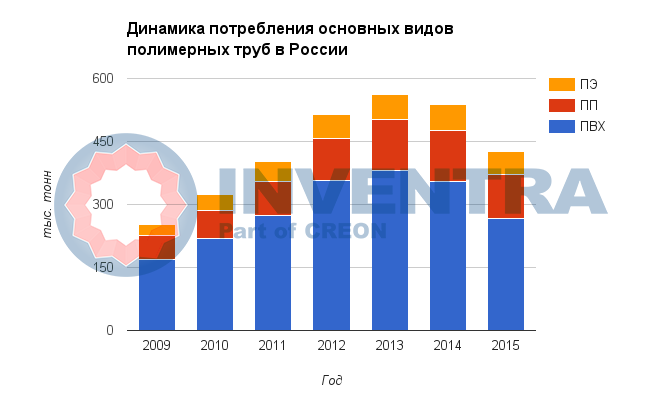

В течение двух последних лет кризис в трубной отрасли проявился в падении спроса, которому способствовало резкое сокращение государственных программ по замене изношенных трубопроводов. Уменьшилось количество проектов в строительном сегменте, также были приостановлены ремонты в домах, а это крупный сектор потребления ПВХ и ПП-труб. Падение в сегментах ПЭ, ПП и ПВХ-труб в 2014-2015 гг. составило 24%. При этом в большей степени пострадал рынок полиэтиленовых труб, что дало возможность полипропиленовым и поливинилхлоридным трубам увеличить свою долю с 30% в 2013 г. до 37% в прошлом году, сообщила в рамках своего доклада Лола Огрель, директор департамента аналитики INVENTRA.

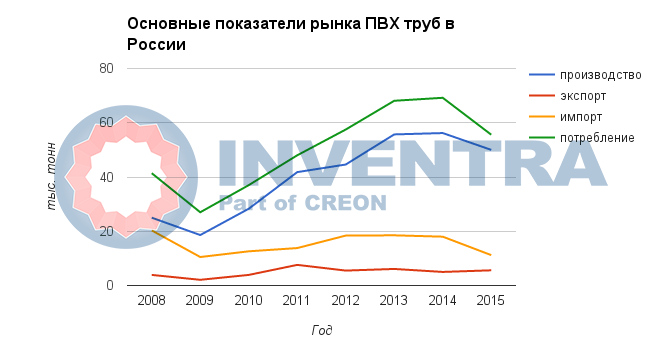

Внеплановая остановка предприятия «Саянскхимпласт» в первом квартале 2016 г. пока не повлияла на производство ПВХ-труб. К тому же многие российские производители и до этого предпочитали китайское сырье российскому поливинилхлориду ввиду его дешевизны. С 2009 по 2014 гг. среднегодовые темпы роста производства поливинилхлоридных труб в России составили 33.5%. При этом их потребление развивалось менее интенсивно - 26% в год. В 2015 г. произошло снижение как производства, так и спроса. Основное падение наблюдалось в сегменте электромонтажных труб для прокладки кабеля и коммуникаций связи. Выпуск данных изделий упал на 21% при общем снижении производства в 11%.

Если в 2003 г. производством ПВХ-труб занималось не более 10 предприятий, то на текущий момент их количество увеличилось до 30. Безусловным лидером среди них является компания «Хемкор» из Нижегородской области. По итогам 2015 г. доля предприятия в общем объеме производства ПВХ-труб различного назначения увеличилась до 38%.

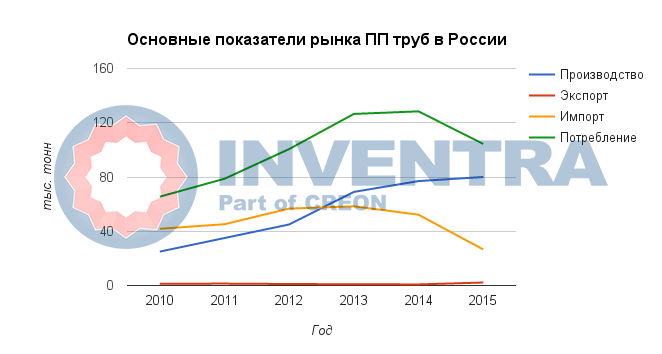

По оценке эксперта, производство полипропиленовых труб в прошлом году увеличилось на 4%, составив 80 тыс. т. Но если говорить о ситуации в целом, потребление всех видов полипропиленовых труб сократилось на 19%. Падение спроса на внутреннем рынке было компенсировано уходом импортной продукции, которая в нынешних экономических условиях оказалась менее конкурентоспособной. Несмотря на падение спроса в данном сегменте, отечественное производство продолжает развиваться. В конце 2015 г. турецкая компания «Дизайн рус» запустила производство труб в ОЭЗ «Алабуга». Весной текущего года планируется открытие производства ПП-труб и фитингов для холодного, горячего водоснабжения и отопления в индустриальном парке «Тольяттисинтез». Также имеются более отдаленные планы по запуску новых заводов у других российских компаний.

Лидерские позиции в секторе полипропиленовых труб второй год подряд удерживает завод «ПРО АКВА». Предприятие сократило производство, но это обусловлено не падением спроса на выпускаемую продукцию, а реконструкцией на заводе. Снижение производства также отмечено и у двух других компаний, входящих в тройку крупнейших, - «Политэк ПТК» и «ПОЛИПЛАСТИК».

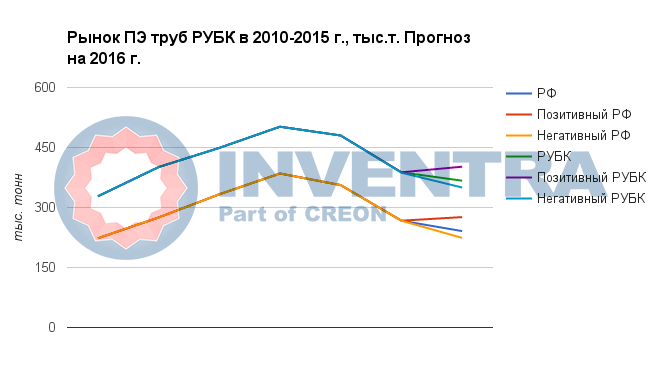

Ситуацию на рынке полиэтиленовых труб в России и сопредельных странах представил Кирилл Трусов, директор департамента трубопроводных систем Группы «ПОЛИПЛАСТИК». Падение в российском сегменте ПЭ-труб, начавшееся в 2014 г. (минус 8%), продолжилось и в 2015 г. (минус 25%), что заставляет серьезно задуматься о текущих перспективах и самого рынка, и его основных участников. Для прогнозирования объемов рынка в 2016 г. докладчик рассмотрел позитивный, негативный и консенсус-сценарии. Согласно последнему сокращение рынка полиэтиленовых труб может составить до 10%, но, судя по тому, как прошел первый квартал, ситуация может оказаться лучше ожиданий - в пределах минус 5-7% по году. За два предыдущих года российский рынок ПЭ-труб суммарно просел на 31%, и если консенсус-прогноз окажется верным, то стоит ожидать падение до 38% за три года. Если сравнивать поведение рынка с кризисом 2009 г., когда падение было еще большим и составило 50%, следует отметить, что сейчас процесс восстановления займет гораздо больше времени. Ожидается, что в 2018-2019 гг. спрос будет понемногу расти с выходом на прежние объемы в 2020-2021 г. Таким образом, если учесть, что некоторые проекты все-таки продолжают реализовываться, можно говорить о будущем восстановлении в перспективе 4-5 лет.

По итогам 2015 г. казахстанский рынок полиэтиленовых труб продемонстрировал небольшой рост в 7% (83 тыс. т). В текущем году стоит ожидать остаточное увеличение в пределах 3% за счет того, что на данный момент завершены еще не все проекты. Рынки полиэтиленовых труб Украины и Белоруссии в прошлом году сравнялись, составив по 19 тыс. т; в 2016 г. их емкость увеличится еще на 1 тыс. т.

В прошлом году в РФ впервые сократился ввод в эксплуатацию объектов гражданского строительства. На сегодняшний день исправно финансируется только строительство военных объектов, но этого недостаточно для того, чтобы удержать потребление полимерных труб на привычном уровне. Драйвером в данном случае также не могут служить строящиеся объекты для чемпионата мира по футболу. Все это хорошо коррелирует с сегментами потребления ПЭ-труб и изменением их долей. По сравнению с 2014 г. в прошлом году газовый сегмент упал на 29%, это было связано с остановкой большинства программ газификации. Далее следует водный сегмент – падение на 27% в 2015 г. Наименьшее падение продемонстрировал безнапорный сегмент – всего на 14%. Прогнозы на 2016 г. таковы: газ может упасть максимум на 5-10%, вода – на 10%, безнапорные системы – на 12-14%.

Среди других негативных тенденций в структуре рынка докладчик отметил продолжающееся четвертый год сокращение количества и доли средних производителей труб, которые уходят с рынка, реагируя на снижение эффективности бизнеса в существующих условиях.

В поисках положительных для сегмента новостей и тенденций можно обратить внимание на динамику спроса на конкурирующие товары-заменители. По данным Кирилла Трусова, потребление металлических труб в строительстве и ЖКХ в 2015 г. упало более чем на 12%. В этом смысле следует продолжать активную работу по внедрению полимерных систем в проектные решения, ведь в России по-прежнему существует огромный, даже кратный отрыв в показателе потребления полимерных труб на душу населения по сравнению с Европой, Северной Америкой и Китаем.

Резкое падение рынка полипропиленовых труб, в отличие от ПЭ, произошло только в 2015 г. – потребление просело более чем на 20%. Об этом в своем докладе сообщил Олег Козлов, технический директор компании «Альтерпласт». Стабильные итоги 2014 г. объясняются спецификой сегмента, т.к. трубы для внутридомового применения закупаются на последнем этапе строительства. Соответственно, поставщики ПП-труб ощущают кризис позже всех, когда объекты сданы, а новые не запущены.

При этом падение рынка ударило только по импортерам полипропиленовых труб. Сильно сократились поставки турецких компаний – основных поставщиков ПП-труб на российский рынок, снизилась доля поставок из Чехии, Китая и других стран. Отечественные производители увеличили поставки на 2/3 и впервые заняли более 50% рынка.

Объем российского рынка полипропиленовых труб малого диаметра по итогам 2015 г. составил 83.5 тыс. т. Лидером в данном сегменте является компания «Эгопласт» с маркой Pro Aqua (9.3 тыс. т). Второе и третье место занимают трубные марки Kalde (6.8 тыс. т) и Valfex (6.2 тыс. т). Пятерку лидеров замыкают Tebo Technics (5.93 тыс. т) и «Политэк» (5.9 тыс. т).

В части сырьевого обеспечения, значительная доля поставлена российскими производителями, такими как «Сибур» и «Лукойл», что и обеспечило развитие российского производства труб. Что касается импортного сырья, то марка полипропилена RA-130 E, поставляемая на российский рынок компанией Borelalis, является лидером в структуре импорта полипропилена для производства PPR-труб с долей 64%. Далее следует компания Sabic со своей маркой рандом-сополимера Vestolen P9421 (17%). LyondelBasell с полипропиленом марки Hostalen P5416 занимает 9%. Доля компаний Inno-Comp и Hyosung в данном сегменте составляют 6% и 4% соответственно.

Антон Василенко, инженер по развитию и технической поддержке LyondellBasell, представил доклад, посвященный новому поколению полипропилена Hostalen PP XN125-P. Благодаря технологии полимеризации Spherizone и новейшему поколению катализаторов Циглера-Натта, компания смогла синтезировать новое поколение ПП, содержащий сомономер Гексен-1, который широко используется в полиэтиленовой среде, но никогда до этого не использовавшийся для крупнотоннажного производства полипропилена. Характеристики материала дают возможность производить многослойные трубы с более тонкой стенкой, сохраняя при этом высокие свойства к растрескиванию и стойкость к дезинфектантам. Полипропилен марки XN классифицирован как PP-RCT с показателем минимальной длительной прочности (MRS) 12.5 МПа.

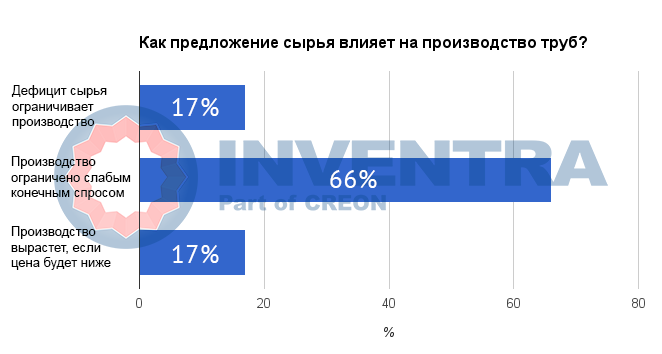

Среди положительных итогов года – исчезновение дефицита сырья для производства труб. Обмен мнениями на конференции показал, что увеличение доступности ПЭ, ПП и ПВХ для производителей труб сняло одну из проблем, с которыми они сталкивались при росте рынка. На падающем рынке, к сожалению, выясняется, что главным фактором становится конечный спрос. Так думают 60% опрошенных:

По словам Лидии Трошиной, исполнительного директора НО «Ассоциации производителей и потребителей трубопроводов с индустриальной полимерной изоляцией», на данный момент в отдельных регионах России до 70% трубопроводов тепловых сетей превысили срок безаварийной службы, более 30% находится в аварийном состоянии и нуждается в немедленной замене. Утечки и неучтенные расходы воды в системах теплоснабжения составили в среднем по России 15-20% от всей подачи воды в год. Теплопотери доходят до 30% и составляют 410-420 млн Гкал/г, что эквивалентно 81-83 млн т условного топлива.

На сегодняшний день в 35 регионах страны насчитывается более 90 предприятий, производящих трубы в ППУ-изоляции. Увеличивается количество предприятий в Поволжском, Уральском и Сибирском округах, в то время как в Северо-Западном округе из 12 заводов в 2012-2014 гг. на данный момент осталось всего 4. Это связано с высокой конкуренцией предприятий и их недозагруженностью. Общая мощность производственных площадок отрасли составляет около 10 тыс. км в год как магистральных, так и разводящих трубопроводов (от 57 мм и ниже до 1400 мм), но из-за недостатка инвестиций в модернизацию тепловых сетей мощности предприятий используется в среднем на 30-60%.

Сокращение финансирования программ строительства и реконструкции тепловых сетей, нехватку квалифицированных специалистов в теплоснабжении докладчик считает основными проблемами для российского рынка предизолированных труб. Отвечая на вопрос о динамике объемов производства труб в данном сегменте, докладчик отметила, что в 2013-2014 гг. фиксировался прирост, но по итогам 2015 г. было существенное снижение. В среднем динамика оценивается до минус 15% по прошлому году, прогноз на 2016 г. дать весьма затруднительно.

Доклад, посвященный рынку СП-труб для нефтегазовой отрасли, был представлен Русланом Волковым, коммерческим директором НПП «Завод стеклопластиковых труб». Объем отечественного сегмента СП-труб по прошлому году оценивается в 8.4 тыс. т. ($30-35 млн). Мировой рынок за прошедшие годы вырос до 1 млн т. Лидерами по применению стеклопластиковых труб являются страны, входящие в совет сотрудничества арабских государств Персидского залива (уровень внедрения - 22%). Если брать непосредственно нефтяную отрасль, то здесь средний уровень передовых по применению стеклопластика стран (Персидский залив, Казахстан) составляет около 5%, а в некоторых государствах (Аргентина) доходит и до 20%. При этом в российском ТЭК на стеклопластик приходятся лишь доли процента.

В нефтегазовой отрасли применяются следующие виды СПТ: насосно-компрессорные трубы (для добычи нефти или для нагнетания воды в пласт); радиопрозрачные обсадные трубы, которые держат ствол скважины; промысловые нефте- и газопроводы, водоводы систем поддержания пластового давления; технологическая обвязка.

Среди факторов, сдерживающих применение стеклопластиковых труб в России, докладчик выделяет недоработанную нормативно-правовую базу; негативный опыт из-за неправильного применения стеклопластика (например, на неустойчивых грунтах) и низкокачественной продукции некоторых изготовителей, в т.ч. китайских; наличие конкурентов в лице металлургов и других компаний-производителей, предлагающих антикоррозийные решения; объективно не самые благоприятные условия для использования СПТ в Западной Сибири, являющейся основным регионом нефтедобычи.

О тенденциях рынка жилой недвижимости участникам мероприятия рассказала Ольга Муратова, директор по маркетингу BV Development. По итогам 2015 г. объем ввода жилья в России составил 83.8 млн м2. Самыми крупными игрокам на рынке ввода жилья является Москва (3.92 млн м2) и Московская область (8.5 млн м2), а также Санкт-Петербург (3 млн м2).

В 2016 г. планируется вывести в продажу квартиры в 17 элитных жилых комплексах Москвы, что является рекордным за последние девять лет числом новых проектов элитного и премиум-класса для столичного рынка недвижимости.

Объем предложения на рынке новостроек низких ценовых сегментов в Москве достиг 15.08 тыс. квартир (все предложения эконом- и комфорт-класса в старых границах города). Данный результат является рекордом последних пяти лет. Прежде на столичном рынке первичного жилья не было такого количества квартир на продажу.

В общей сложности в Москве представлены 865 тыс. м2 жилья в 123 корпусах комфорт-класса и 71.8 тыс. м2в 23 домах эконом-класса.

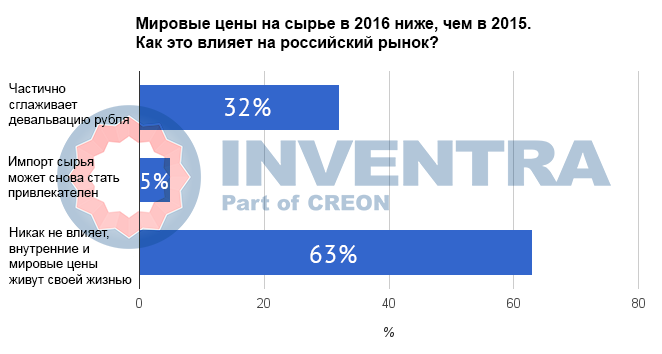

Прошлый год был периодом резкого скачка цен на трубные марки полимеров, особенно почувствовали это импортеры. Ситуация в 2016 г. немного лучше – помимо того, что рублевые цены не растут как ранее, снизились и валютные цены на мировых рынках.

В завершение конференции управляющий директор Группы CREON Сергей Столяров отметил: «Из года в год мы говорим о крайне низком подушевом потреблении полимерных труб в России как о потенциале для роста их производства и применения. Давно настало время этот потенциал реализовывать, и даже экономический кризис является поводом настаивать на использовании пластика в проектных решениях, доказывать, что дешевизна металла обманчива, а преимущества лежат в жизненном цикле, стоимости владения и эксплуатации полимерных трубопроводов. И, конечно, главный вопрос адресован основному заказчику инфраструктуры – государственной системе: не очевидна ли прямая связь между недофинансированием и аварийностью? Или «политические» проекты уже закончились?»