Пост-релиз конференции «Пестициды 2016». Организатор – CREON Energy

Для сельского хозяйства прошедший год оказался непростым. На мировом рынке цены на сельхозпродукцию продолжили падение, многие национальные валюты девальвировались, рентабельность производства снизилась. Все это не могло не отразиться на пестицидном бизнесе. Мировое агрохимическое производство пережило падение после периода продолжительного стремительного роста, объем продаж химикатов снизился.

Седьмая международная конференция «Пестициды 2016», организованная компанией CREON Energy, состоялась в Москве 8 сентября.

В приветственном слове Сергей Столяров, управляющий директор CREON Energy, отметил, что мировое агрохимическое производство пережило падение после периода продолжительного роста - объем продаж химикатов снизился на 10%. Спад мирового рынка поставил пестицидный бизнес в режим испытания и перехода к новому формату работы. Многие химические гиганты заявили об объединении. Но, несмотря на то, что падение мирового рынка СЗР продолжится до конца года, будущая пятилетка продемонстрирует положительную динамику роста.

В 2015 г. мировой объём продаж средств защиты растений, как сельскохозяйственных, так и несельскохозяйственных культур, составил $60 млрд. В прошлом году впервые за последние пять лет сегмент продемонстрировал снижение в размере 9.8%. Самый крупный спад наблюдался в Латинской Америке и Европе. Боб Ферклау, аналитик глобального рынка и руководитель отдела «АгриГлоб» компании Kleffmann Group, отмечает, что продажи сократились по всем сегментам, но наибольший спад наблюдался среди продуктов СЗР, предназначенных для зерновых культур. В России именно на зерно приходится 53% продаж СЗР от всех выращиваемых культур; в мировом масштабе этот показатель равен 18%. Также наибольший спад наблюдался по гербицидам, на которые в нашей стране приходится 60% от общего объёма продаж всех средств защиты растений (в мире – 43%).

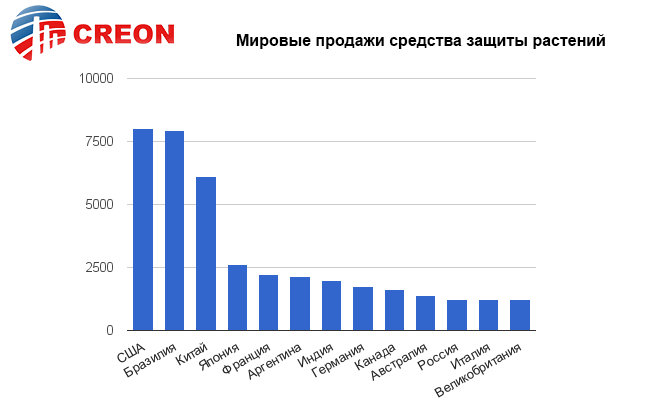

В 2015 г. в США и Бразилии – наиболее крупных рынках - объём продаж СЗР составил $8 млрд. Далее следуют Китай ($6 млрд), Япония ($2.5 млрд) и Франция ($2 млрд). Россия не входит в десятку крупнейших стран по продаже СЗР: объём отечественного рынка составил $1.2 млрд, как в Италии и Великобритании.

На данный момент существует так называемая большая шестёрка компаний-производителей СЗР, чей объём продаж составляет 64% от всех реализованных продуктов в отрасли. Все они также продемонстрировали спад в прошлом году по сравнению с 2014 г.: Syngenta (-12%), Bayer CropScience (-10%), BASF (-11%), Dow Agrosciences (-14%), Monsanto (-7%), DuPont (-13%). В первой половине 2016 г. данная тенденция продолжается.

Г-н Ферклау отметил, что за последние 15 лет не происходило никаких крупных объединений, и если в обозримом будущем произойдёт консолидация между Bayer и Monsanto, Syngenta и ADAMA (ChemChina), Dow и DuPont, то на эти компании придётся 63% от всего рынка пестицидов.

За последние шесть лет средний годовой прирост рынка пестицидов на мировом уровне составил 4.6%. Что касается динамично развивающихся рынков, которые являются инвестиционно-привлекательными для компаний-производителей как дженериков, так и оригинальных продуктов, в 2009-2015 гг. самый значительный рост продемонстрировал Уругвай, и связано это с выращиванием соевых бобов. Данный тренд распространился из Бразилии. Российский рынок за последние пять лет показал ежегодный рост в 9.8%. Есть рынки, где ситуация за прошедший период обстояла наихудший образом. Например, в Иране из-за значительной девальвации валюты наблюдался спад, но в ближайшем будущем ситуация изменится в лучшую сторону. За ним следуют Гана, Финляндия и Греция.

Среди факторов, влияющих на развитие рынка СЗР, докладчик отметил доминирование дженериков - 73% от всей продукции; на оригинальные (патентованные продукты) приходится 27%. В среднем цена аналоговых препаратов составляет $15 долларов за кг, в то время как килограмм патентованной продукции стоит $200.

Эксперт считает, что в 2016 г. ожидается падение рынка на 6-7%, но прогноз на период 2017-2020 гг. он видит положительным. В последующие годы будет наблюдаться рост порядка 2-3%. Рынок дженериков продолжит демонстрировать рост.

Продовольственная безопасность страны зависит от производства зерновых и зернобобовых культур. Анализ баланса предложения и распределения зерна пшеницы в России продемонстрировал увеличение остатков, которые на начало 2016 г. продемонстрировали рост +5%, составив 12 096 тыс.т., что свидетельствует об увеличении производства. Уборочная площадь также увеличилась (+1%, приблизительно 44 189 тыс.т.) во многом за счёт погодного фактора и качественного посевного материала. Увеличение валового сбора (+3%) было обусловлено расширением посевных и уборочных площадей, что позволило нарастить экспорт. Такие данные предоставила участникам конференции Елена Алекперова, генеральный директор компании «Агростат».

Баланс предложения и распределения семян подсолнечника показывает, что посевные и уборочные площади демонстрируют динамику роста, но здесь есть ограничения по севообороту; растёт валовый сбор, импорт падает. В текущем году цены стабильны, и находятся на достаточно высоком уровне. Начальные же запасы и конечные остатки по кукурузе снижаются, что связано с употреблением на нужды комбикормовой промышленности и животноводства.

Компания «Агростат» совместно с ИА «АПК-Информ» и маркетинговым институтом Kynetec провела панельное исследование применения СЗР на основных сельскохозяйственных культурах в 2016 г. Данное партнерство позволяет использовать лучший аналитический ресурс, передовые технологии и методы маркетинговых исследований; было проведено более 4000 интервью в сельскохозяйственных предприятиях.

По данным исследования в текущем году 97% площадей зерновых было засеяно протравленными семенами. По озимым культурам статистика выглядит следующим образом - протравливаются почти все посевы пшеницы - 99%, ячменю - 97%, рапсу – 96%. Озимая рожь (77%) и озимая тритикале (73%) протравливается меньше в силу биологических особенностей и значимости культуры.

По сравнению с другими странами, на российском рынке очень высокий процент культур, которые протравливаются непосредственно в хозяйствах. Около 63% сельскохозяйственных компаний используют собственные семена зерновых и сами их протравливают. На покупные семена приходится - 17%, протравливают семена после покупки 13%, и только 3% покупают протравленные семена; 18% используют как свои, так и покупные семена.

Среди яровых культур высокий процент протравленных семян по пшенице (протравлено 99% посевной площади), у ячменя - 97%, у рапса – 93%, у сои - 76%. Меньше всех протравливается овёс (74%).

Если говорить по типам препаратов, то фунгицидным протравителем протравлено 77%, инсекто-фунгицидным - 15%, инсектицидным - 8% от тоннажа примененных препаратов.

В площадях обработки по вегетации примерно по 30% от общего объема приходится на озимую и яровую пшеницу, 15% на яровой ячмень. 88% всех посевных площадей обрабатывается хотя бы одним препаратом, при этом озимая пшеница обрабатывается на 95.5% от всей посевной площади, а яровая на 94%, меньше других культур соотношение обработанных и не обработанных площадей по подсолнечнику.

По сообщению Андраша Марфи, менеджера по работе с ключевыми клиентами Kleffmann Group, за прошедший год российский рынок средств защиты растений в рублевом выражении вырос на 77% и составил приблизительно 70 млрд руб.; в долларовом выражении рынок был стабилен.

Если говорить про географическое распределение рынка пестицидов в РФ, то в плане товарооборота половину рынка дают Северный Кавказ (26%, приблизительно 2 тыс. руб на гектар посева) и ЦЧЗ (24%, около 2.5 тыс. руб). На Сибирь приходится 12% общего товарооборота (11 млн га по посевным площадям), на Урал – 7% (меньше тысячи рублей на га), на Дальний Восток – 5% (на 1 га тратят 3 тыс. руб.)

Восточные регионы в последние 2-3 года дают 40% общего товарооборота на пестициды, что является ростом и обусловлено двумя факторами: ростом площадей на сою на Дальнем Востоке, и в связи с тем, что интенсификация происходит на яровых культурах, в том числе в Сибири и на Урале, где многие хозяйства начали использовать фунгициды на яровой пшенице.

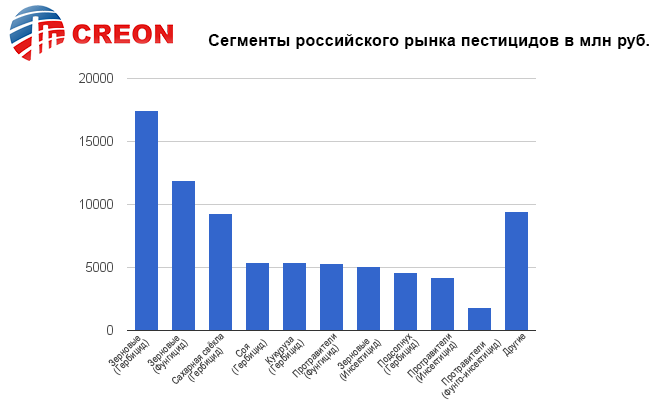

Если говорить о рыночных сегментах российского рынка пестицидов, то гербициды на зерновых по-прежнему являются самым крупным из них (22% рынка), далее следуют фунгициды на зерновые (15%), гербициды для комплексной защиты сахарной свеклы (12%), гербициды для сои и кукурузы (7%). По-прежнему, огромный потенциал есть у фунгицидах на зерновых культурах, так как ими обрабатывается всего 26% (это 13 млн га из 40 млн). Фунгицидно-инсектицидные протравители будут продолжать демонстрировать свой рост в будущем.

По информации докладчика, в 2015 г. лидером отечественного рынка пестицидов стала компания «Август». За ней следуют Syngenta, Bayer, BASF, «Щёлково Агрохим», Dupont и «Агро Эксперт Групп».

Возможно ли импортозамещение на рынке пестицидов? Участники конференции дали ответ на этот вопрос в ходе интерактивного голосования:

Как рассказал Андрей Живых, начальник отдела защиты растений ФГБУ «Россельхозцентр», в весенне-летний период 2016 г было протравлено более 4 тыс. т. семян, клубней картофеля – 541 тыс. т. Как и в 2015 г., с января по сентябрь 2016 г., средствами защиты растений в открытом грунте России было обработано около 81 млн. га площадей. В осенний период текущего года обработки пестицидами продолжат рост, так как будет обрабатываться озимый клин.

Оценивая фитосанитарную обстановку, следует отметить, что в России одними из опасных вредителей традиционно считаются саранчовые. В 2015 г. против этого вредителя было обработано 800 тыс. га, в 2016 г более 856 тыс. га. В текущем году в 11 регионах России по саранчовым была объявлена чрезвычайная ситуация: в Оренбургской и Астраханской областях, Ставропольском крае, Республике Калмыкия, Краснодарском крае, Республике Дагестан, Челябинской области, Республике Башкортостан, Чеченской Республике, Алтайском крае и Республике Хакасия. В 2016 г обработки против саранчовых на федеральных землях проводились на площади более 60 тыс. га, которые были обработаны инсектицидом Имидор компании «Щёлково-Агрохим». Эффективность данного препарата была очень высокой. Как правило, в России можно встретить три вида стадных саранчовых - итальянский прус, азиатскую и марокканскую саранчу. Но в 2016 г. в Гайском районе Оренбургской области была обнаружена египетская кобылка – новый вид саранчовых вредителей для России.

Если говорить о болезнях, то в этом году наблюдалась вспышка фузариоза зерновых культур в Краснодарском и Ставропольском краях; по сравнению с 2015 г. заражение увеличилось практически в 10 раз. В Краснодарском крае комплексные обработки фунгицидами были проведены на площади более 1 млн га.

Похожую ситуацию можно отметить и с корнеедом сахарной свёклы, значительно превысившим прошлогодние показатели в Курской и Липецкой областях, Краснодарском крае и Республике Татарстан. Высокое распространение болезни отмечалось в Карачаево-Черкесской республике и Ульяновской области. Обработки по сахарной свёкле были проведены на площади в 440 тыс. га, из них Краснодарский край наиболее интенсивно работал на площади более 260 тыс. га.

В период 2013-2015 гг. по объемам применения гербицидов больших изменений не произошло (они использовались в объеме около 31,6 тыс. т), фунгициды продемонстрировали рост (достигнув 9,6 тыс. т), инсектициды остались на том же уровне (5.1 тыс. т). Также г-н Живых отметил, что за первое полугодие 2016 г. в России было применено 24 766 т. пестицидов, из них биологических 1 404,9 т.

Во всём мире производители пестицидов обеспечивают экологичность своей продукции на протяжении всего ее жизненного цикла – от исследования и разработки новых молекул до сбора и утилизации использованной тары. На сегодняшний день в мире существует более 40 устоявшихся систем по сбору и утилизации тары из-под пестицидов. Их общее англоязычное название - Container Management Sсheme (CMS) –система по управлению использованной тарой . В 25 странах, включая РФ, реализуются пилотные проекты, которые затем получают развитие и становятся полноценными системами. В России, по словам Татьяны Белоусович, директора по взаимодействию с органами государственной власти в сфере растениеводства Ассоциации Европейского Бизнеса в РФ, одним из мотивирующих факторов создания системы по сбору и утилизации тары из-под пестицидов стало изменение федерального законодательства по обращению с отходами.

В декабре 2014 г. были внесены изменения в федеральный закон 89 «Об отходах производства и потребления», согласно которым производители и импортеры товаров несут ответственность за сбор и утилизацию товаров, утративших потребительские свойства, включая упаковку. Для реализации расширенной ответственности производителя/импортёра предусмотрены следующие опции: 1) уплата экологического сбора в федеральный бюджет; 2) непосредственно самими производителями, импортерами товаров путем организации собственных объектов инфраструктуры по сбору, обработке, утилизации отходов от использования таких товаров или путем заключения договоров с оператором. Самостоятельное обеспечение выполнения нормативов утилизации может осуществляться путем создания ассоциации (союза).

В конце 2011 г., когда изменения находились в стадии подготовки и обсуждения, члены Комитета производителей СЗР Ассоциации европейского бизнеса и Российского союза производителей химических СЗР провели переговоры о реализации пилотного проекта по сбору и утилизации тары из-под пестицидов с Правительством Воронежской области. Финансирование проекта осуществлялось полностью его участниками – членами двух ассоциаций. Проект стартовал весной 2013 г. в Воронежской области. В 2014 и 2015 гг. территория проекта была расширена за счёт включения Белгородской, Курской, Липецкой и Тамбовской областей. Сбором и утилизацией тары занимался региональный оператор. В 2013 г. было собрано 100 тонн использованных канистр, в 2014 и 2015 гг. – по 400 тонн. Собранные канистры были переработаны в мелкие фракции, ставшие вторичным сырьём для производства пластиковых изделий непищевого назначения (канализационных труб, пластиковых ограждений на автомобильных дорогах и др.). Важная составляющая часть как пилотного проекта, так и всего процесса сбора и переработки тары из-под пестицидов – обучение фермеров промывке канистр во время приготовления рабочего раствора для обработки растений, нацеленное на обеспечение экологической безопасности всего процесса.

Илья Колосов, технико-коммерческий менеджер Huntsman, рассказал о линейке продукции компании под маркой JEFFSOL® AG, которая включает в себя растворители для рецептур ХСЗР. Все растворители являются «зелёными», т.е. они легко биоразлагаемы; имеют низкую экотоксичность и произведены из растительного/возобновляемого сырья.

Портфолио продуктов компании Sasol для рецептур средств по защите растений представила Анна Когут, глава московского представительства «Сасол Перфоманс Кемикалс». Компания предлагает обширное портфолио продуктов органической и неорганической химии, антиоксидантов, смол, керамики и др. Подразделение органической химии Sasol Organics производит агрохимическую продукцию, среди которой можно выделить наноэмульсии (однофазная эмульсия с размером частицы меньше микрона) для создания гомогенного раствора пестицидов со стабильной термодинамикой, диспергаторы для дисперсий и суспензий твёрдых ДВ, смачивающие агент для снижения поверхностного натяжения, растворители (различные типы жиров) и др.

По мнению Владимира Захаренко, главного научного сотрудника отделения защиты растений РАСХН, миф о том, что рынок способен к саморегуляции производства вызвал проблемы обеспечения сельских товаропроизводителей пестицидами, результатом чего стало резкое падение культуры земледелия, фитосанитарного состояния агроэкосистем, снижение их продуктивности до уровня убыточного производства, перевода пахотных засеваемых земель в разряд бросовых на площади свыше 40 млн. га (ежегодные потери урожая свыше 100 млн. т продукции растениеводства).

Докладчик считает, что перспективы развития рынка пестицидов в решении задач обеспечения благоприятного фитосанитарного состояния агроэкосистем связаны с восстановлением развития отечественного производства пестицидов (порядка 60% от общей потребности аграрного сектора; в перспективе - 80%), а также с привлечением для производства химических и биологических пестицидов и биопрепаратов предприятий промышленности по производству минеральных удобрений, нефтехимической, и металлургической и других отраслей, при сохранении сложившихся схем поставок и применения пестицидов зарубежными фирмами.